色々な事情で今すぐお金を借りる方法を探している人は少なくありません。

お金借りる方法は色々とありますが、自分の希望する条件で借りる方法を見つけるのは難しいでしょう。

この記事では借り入れを希望している人に、おすすめの借り方について解説します。

借入の方法はシチュエーションや目的別に紹介していますので、今すぐお金が必要な人はぜひ参考にしてみてください。

目次

- 1 お金借りる方法一覧を条件別に紹介

- 2 今すぐお金が必要なら消費者金融!至急お金が必要な状況で使える方法一覧

- 3 なるべく金利を抑えてお金を借りたい人は銀行カードローンがおすすめ

- 4 ここまで紹介してきた金融機関を通してお金を借りる方法は審査必須

- 5 カードローンの審査に通らない人におすすめの借入方法

- 5.1 中小消費者金融はオリジナルの審査基準で積極的に融資してくれる

- 5.2 年金を担保にお金を借りられる年金担保貸付は2022年3月に終了

- 5.3 現在借り入れがある人は審査で不利になる!おまとめや借り換えローンがおすすめ

- 5.4 持ち家がある人は不動産担保ローンでお金を借りられる

- 5.5 会社がお金を貸してくれる従業員貸付制度を利用する

- 5.6 公務員は共済組合の貸付制度で目的自由な借り入れができる

- 5.7 自己破産や債務整理をしたら生活サポート基金を利用しよう

- 5.8 解約返戻金を担保にお金を借りる生命保険契約者貸付なら審査がない

- 5.9 株を持っているなら株を担保に借りられる証券担保ローン

- 5.10 ゆうちょ銀行の自動貸付なら預金を担保に借り入れできる

- 5.11 質屋なら高価な品物を預けて3ヶ月間お金を借りられる

- 5.12 今すぐお金が借りたい人は交番からお金を借りられる

- 5.13 どうしてもお金が必要なら親や友人を頼るのも1つの方法

- 6 公的融資制度は仕事をしていなくても借りられる

- 7 職業や年齢に合わせた適切な借入方法を選べばお金を借りやすい

- 8 今すぐお金借りるために押さえておきたいポイントまとめ

お金借りる方法一覧を条件別に紹介

現在の日本にはお金を借りる方法が多数あります。

融資までの時間や金利など条件が違うため、自分が希望する条件に1番近い方法で、借り入れを行うといいでしょう。

| 借りる方法 | 融資スピード | 金利 | |

|---|---|---|---|

| 今すぐ借りる | 消費者金融 | ◯ | 2.4~18.0% |

| クレジットカードのキャッシング | ◯ | 3.0~18.0% | |

| 信販系カードローン | ◯ | 3.0~18.0% | |

| アプリ提携ローン | ◯ | 3.0~18.0% | |

| 金利を抑えて借りる | ネット銀行 | × | 1.5~15.0% |

| 大手銀行カードローン | × | 年1.5~14.5% | |

| ろうきん | × | 3.0~10%前後 | |

| 信金ローン | × | 2.5~15%前後 | |

| JAバンク | × | 7.6~10.7% | |

| JFマリンバンク | × | 8.3~10.1% | |

| 審査なし・審査に通りやすい場所で借りる | 中小消費者金融 | ◯ | 3.0~18.0% |

| 年金担保貸付制度 | × | 2.8% | |

| 借り換え、おまとめローン | ◯ | 3.0~15.0%前後 | |

| 不動産担保ローン | × | 3.0~15.0%前後 | |

| 従業員貸付制度 | × | 2.0%~4.0% | |

| 共済組合の貸付制度 | × | 0.93~1.26% | |

| 生活サポート基金 | × | 6.0~9.5% | |

| 生命保険の契約者貸付 | ◯ | 1.5~8.0% | |

| 郵便局 | ◯ | 返済時の約定金利+0.250% | |

| 質屋 | ◯ | 3.0~18.0% | |

| 交番 | ◯ | – | |

| 友人や親 | ◯ | – | |

| 国から借りる | |||

| 緊急小口資金 | ◯ | – | |

| 母子父子寡婦福祉資金 | ◯ | 1.0% | |

| 求職者支援資金融資 | ◯ | 0.03% |

この他にも様々なお金の借り方がある中で、よく利用されている方法です。

全体的に金利が低ければ融資スピードが遅く、金利が高ければ融資スピードが早い傾向にあります。

この中でも素早く借り入れできるのは、最短3分融資に対応している消費者金融です。

今すぐお金が必要な人は、消費者金融を利用したキャッシングがおすすめです。

あなたにぴったりのカードローンを診断!

あなたにぴったりの

カードローンを診断!

今すぐお金が必要なら消費者金融!至急お金が必要な状況で使える方法一覧

今すぐお金を借りたい状況になったときに使えるのは、即日融資してくれるカードローンです。

大手消費者金融カードローンは、申し込んだ当日中にお金を借りられます。

どうしても今すぐお金が必要な人は、当日中に借りられるカードローンを利用しましょう。

最近ではアプリのみで借り入れできるローンアプリも増えており、至急お金が必要でもスマホを使ってその場で現金を引き出せます。

お金を借りるアプリは40種類をゆうに超えており、消費者金融だけでなく銀行から少額融資に特化しているもの、後払いできるアプリと多岐にわたります。

銀行ローンのアプリは即日の借り入れに対応していないため、今すぐお金が必要なら消費者金融のアプリを利用するのがおすすめ。

即日の借り入れに対応しているカードローンやアプリローンを表にまとめたのでご覧ください。

| 融資までの時間 | 金利 | |

|---|---|---|

| 消費者金融カードローン | 最短3~20分 | 2.4~18.0% |

| クレジットカードのキャッシング | 最短1分 ※契約済の場合 |

3.0~18.0% |

| 信販系カードローン | 最短即日 | 3.0~18.0% |

| アプリ提携ローン | 最短即日 | 3.0~18.0% |

申し込みから融資まで最も早く借り入れできるのは消費者金融カードローンです。

とにかく急いでいる、今すぐ現金が必要な人は、消費者金融カードローンに申し込むのがいいでしょう。

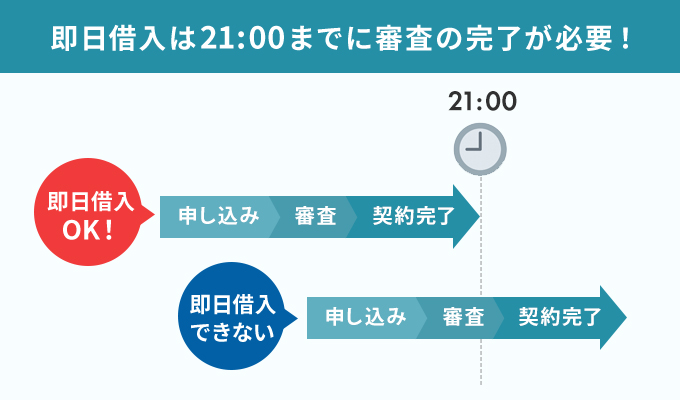

今すぐお金を借りたいとき、「即日」と書かれていると「すぐにお金が借りられる」「今日中にお金が借りられる」と思い込んでしまいます。

しかし、消費者金融や銀行各社がどの範囲まで即日対応してくれるのか確認して置かなければなりません。

| 即日対応範囲 | 実際にお金を借りられる日 |

|---|---|

| 即日融資 | 今日中 |

| 即日契約 | 今日中~翌日以降 |

| 即日審査 | 翌日以降 |

今日中にお金を借りるなら、「即日融資」と掲げているカードローンを選ぶ必要があります。

即日契約は、契約まで今日中にできることを指し、実際の借り入れは翌日以降になる可能性も。

即日審査は、審査までは今日中に対応できるものの、審査結果の通知や実際の借り入れは翌日以降になる場合が多いです。

なるべく早く融資できるように対応してくれますが、申し込む時間帯や混雑具合によっては今日中に借りられない場合も。

今日お金が必要なら、即日融資に対応している消費者金融カードローンを選びましょう。

大手消費者金融は早く現金を借りられて利便性に優れている

とにかく至急お金を借りたい人は、大手消費者金融が1番おすすめです。

大手消費者金融とは、アイフルやプロミスなど全国に店舗を展開しており、サービスが充実している企業を指します。

プロミス |

SMBCモビット |

レイク |

アイフル |

アコム |

|

|---|---|---|---|---|---|

| 融資時間 | 最短3分※ | 最短15分※ | 最短15分※ | 最短18分※ | 最短20分※ |

| 審査時間 | 最短3分※ | 最短15分 | 最短15秒※1 | 最短18分※ | 最短20分※ |

| 金利(年率) | 2.5〜18.0% | 3.0~18.0% | 4.5~18.0%※ | 3.0~18.0% | 2.4~17.9% |

| 在籍確認 | 原則電話連絡なし※ | WEB完結なら原則電話連絡なし | 電話連絡なし※ | 原則なし※ | 原則なし※ |

| 無利息期間 | 借入日から30日間 | 365日※ | なし | 初めての人は最大30日間※ | 30日間 |

| 申し込み | 詳細はこちら | 詳細はこちら | 詳細はこちら | – | – |

テーブルは横にスクロールできます。

※1 お申込み後、最短15秒で審査結果を表示

大手消費者金融は融資スピードが速いのはもちろん、利便性に優れています。

大手消費者金融カードローンのおすすめポイントは以下の通り。

- 審査スピードが早い

- 審査難易度が高くない

- 最初の数日間は金利がかからない

- コンビニATMなどで手軽に借りられる

- ネットから簡単に申し込める

スマホからカードレスで申し込みをすると、書類やローンカードが家に送られないので、家族にバレるリスクもありません。

ネットでの申込後、消費者金融のオリジナルアプリを通してコンビニATMからすぐにお金を借りられるのもメリットです。

専用のアプリからすぐに借り入れできる便利さは、大手消費者金融ならでは。

サポートも丁寧でしっかりしているので、初めてのカードローン利用で知識がない人も問題なく利用できるでしょう。

ここからは、審査の通りやすさや実際に利用した人の口コミから厳選した、おすすめの消費者金融を紹介します。

各消費者金融を比べると、金利や融資スピードはあまり大きな差はありません。

しかし、在籍確認の方法や無利息期間の長さなど少しずつ違いがあります。

利息の負担を減らす、家族にばれないように借りるなど、お金を借りる上で何を重要視するかを明確にしておくと、自分にあった消費者金融を選びやすくなります。

消費者金融なら20歳以上であれば学生でもお金を借りられるところがほとんど。

申込条件にも注目して、チェックしてみてください。

アプリでの利用が簡単!24時間いつでも申し込めるプロミス

| 公式サイト | 詳細 |

|---|---|

| 金利 | 2.5〜18.0% |

| 申込条件 | 年齢18歳以上※、74歳以下の本人に安定した収入のある人 (収入が年金のみの方は申込不可) |

| 融資額 | 1万~800万円 |

| 無利息期間 | 30日間※ |

| 即日融資の 申込制限時間 |

21時までに契約手続き完了 |

| 申込方法 | Webサイト アプリ 自動契約機 電話 |

| 借入方法 | プロミスATM 三井住友銀行ATM 提携金融機関ATM 指定口座へ振り込み |

| 返済方法 | Web返済 口座振替 プロミスATM コンビニ端末 |

| 返済日 | 5日、15日、25日、月末日から選択 |

| 毎月の最低返済額 | 1,000円 |

| 担保・保証人 | 不要 |

※申込時の年齢が18歳・19歳の場合は、収入証明書類の提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)は申込いただけません。

プロミスは24時間いつでも申し込めて、借りたいときに借りられる大手消費者金融です。

即日融資も行っており、土日祝日も審査をしてくれるので、急にお金が必要になった人におすすめです。

30日間無利息など、初めてお金を借りる人にも嬉しいお得なサービスもあります。

プロミスはアプリでの申し込みが簡単で便利です。

PROMISE(プロミス)のアプリローン

プロミスの公式アプリは、申込から借り入れ、返済の管理まですべて行えます。

アプリローンのすごいところは、ローンカードなしで取引できること。

セブン銀行のATMでアプリのQRコードを読み取るだけで、借り入れから返済まで可能です。

プロミスの返済額は、残りの借入額がいくらかによって変動します。

借入残高1~20万円までの返済例

| 借入残高 | 返済金額 |

|---|---|

| 1~2万円 | 1,000円 |

| 3~5万円 | 2,000円 |

| 6~8万円 | 3,000円 |

| 9~11万円 | 4,000円 |

| 12~13万円 | 5,000円 |

| 14~16万円 | 6,000円 |

| 17~19万円 | 7,000円 |

| 20万円 | 8,000円 |

5万円以下の少額借入では、月の返済額は1,000~2,000円と負担が少ないです。

プロミス以外の消費者金融では、毎月の返済金額が4,000~5,000円ほどに設定されていることが多いです。

プロミスでは現時点での借入残高に応じて返済金額が決まるため負担が少なく、お金に余裕ができたときに一括返済も可能です。

消費者金融でお金を借りると毎月18.0%の金利が発生するので、返済期間の長さによって、支払う利息の金額は大きく変動します。

10万円を借りた場合

6ヶ月で返済する:利息7,542円

1ヶ月で一括返済する:利息1,463円

10万円借りたい人を例にすると、6ヶ月かけて返済したときと1ヶ月で一括返済したときでは、発生する利息に6,000円ほどの差が出ます。

消費者金融を利用する人の中には、気づかないうちに利息が膨らんで返済が負担になるケースも珍しくありません。

収入に余裕があるタイミングでなるべく早く返済するのがおすすめです。

プロミスでは、女性向けのサポートが充実した「レディースキャッシング」があります。

レディースキャッシングは女性専用窓口で申し込めるのが特徴で、その他の金利や借入額といった条件は通常のフリーローンと同じです。

| レディースキャッシング | フリーローン | |

|---|---|---|

| 金利 | 2.5〜18.0% | 2.5〜18.0% |

| 融資額 | 1万~800万円 | 1万~800万円 |

| 無利息期間 | 30日間※ | 30日間※ |

レディースキャッシングは女性専用ダイヤルから申し込むだけで、通常のカードローンと機能的には差がありません。

初めてお金を借りる女性の中には、男性オペレーターから威圧的な対応をされるかもしれない…と不安な人も多くいるでしょう。

レディースキャッシングは女性が対応してくれるので、相談から申し込みまで女性に対応して欲しい人におすすめです。

※ メールアドレス登録とWeb明細利用の登録が必要です。

\ 1秒借入シミュレーションはこちら /

200円ごとにVポイントが貯まる!SMBCモビット

| 公式サイト | 詳細 |

|---|---|

| 金利 | 3.0~18.0% |

| 申込条件 | 20歳以上74歳以下の安定した定期収入のある人※収入が年金のみの方は申込不可 (主婦、学生、パート、アルバイトでも安定した収入があれば申込可能) |

| 融資額 | 1万~800万円 |

| 無利息期間 | なし |

| 即日融資の 申込制限時間 |

19時までに契約手続き完了 |

| 申込方法 | Webサイト 電話 ローン契約機 |

| 借入方法 | 口座振込(インターネット、電話) 提携ATM 三井住友銀行ATM |

| 返済方法 | 提携ATM 三井住友銀行ATM 口座振替 |

| 返済日 | 5日、15日、25日、末日から選択 |

| 毎月の最低返済額 | 4,000円 |

| 担保・保証人 | 不要 |

SMBCモビットは、最短15分※融資可能で急ぎでの借り入れにも対応している消費者金融。

SMBCモビットでは、返済金額200円ごとにVポイントが貯まるサービスも展開しています。

※申込の曜日、時間帯によっては翌日以降の取扱いとなる場合があります。

SMBCモビットの最大のメリットは、原則電話による在籍確認がなしで申し込み手続きができること。

金融機関でお金を借りたいと思っても、会社に電話がくるかもしれない…と躊躇する人は多いでしょう。

電話による在籍確認は基本的に必ず行われますが、社名を名乗らず個人名でかけてくるのでバレにくいです。

しかし、そもそも個人名義で入電が珍しい職場では、どうしても怪しまれてしまうことも。

SMBCモビットでは、Webから申し込むだけで電話連絡を避けられます。

電話連絡が避けられる方法を明記している消費者金融はSMBCモビットのみです。

電話連絡を避けたい人は、SMBCモビットを選ぶといいでしょう。

\Webで申し込みが完結する/

365日間の無利息期間※でお得に借りられるレイク

| 公式サイト | 詳細 |

|---|---|

| 金利 | 年4.5%~18.0%※ |

| ご利用対象 | ・年齢が満20歳以上70歳以下の方 ・安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 融資額 | 1万~500万円 |

| 無利息期間 | 365日間※ |

| 即日融資の 申込制限時間 |

21時(日曜日は18時)までの契約手続完了※ (審査・必要書類の確認含む) |

| 申込方法 | Webサイト 自動契約機 電話 |

| 借入方法 | 指定口座に振込み 提携ATM スマホATM |

| 返済方法 | 自動引落し 提携ATM 銀行振込み Web決済 スマホATM |

| 返済日 | 任意の日を指定可能 |

| 毎月の最低返済額 | 1,000円 |

| 担保・保証人 | 不要 |

レイクは、Webから申し込めば最短15分※での融資も可能な消費者金融。

スマホのみで手続きが完了するため、思い立ったタイミングでいつでも申し込みできます。

Web完結で申し込めば、カードや郵送物が届かないので、借り入れが周りにバレにくいメリットもあります。

レイクのメリットは、無利息期間が他の消費者金融より長いこと。

他社が30日間無利息であるのに対し、レイクは365日間無利息※になります。

レイクの無利息期間は以下の通り。

| 無利息期間の長さ | 条件 |

|---|---|

| 365日間※ | 初回の契約、Web申込。 契約額が50万円以上(借入れ額が1万円でも可)で契約後59日以内に収入証明書類の提出とレイクでの登録が完了できる。 |

| 60日間※ | 初回の契約、Web申込。 契約額が50万円未満。 |

レイクは、契約額によってどちらの無利息期間が適用されるか決まります。

365日無利息※が適用できれば、長期的に無利息期間を利用できます。

「急な飲み会で3万円だけ借りたい」といった用途なら、利息が負担にならないのは大きなメリットです。

利息の負担がネックで借り入れを迷っている人は、レイクがおすすめです。

レイクは、21時(日曜日は18時)までに契約が完了していれば当日中の融資が可能です。

余裕を持って、レイクの審査に19時頃までに申し込んでおけば即日融資を受けられます。

レイクで即日融資する方法

①19時までにWebサイトの申し込みページから申し込む

②初回融資方法を「振込」返済方法を「口座引落」にして申し込みを完了させる

③審査に通ったらメールが届くので、確認する

④契約して、マイページから振込申請を行う

⑤振り込んでもらった銀行口座からお金を引き出す

また以下の時間帯に申し込めば、その場で審査結果を表示できる15秒審査※も行っています。

| 通常時間帯 | 8時10分~21時50分 |

|---|---|

| 第3日曜日 | 8時10分~19時 |

※お申込み後、最短15秒で審査結果を表示

お金を借りられるか分かるので、結果だけ知っておきたい人は上記の時間帯に申し込みだけでもしておきましょう。

アイフルは最短18分審査※!申込後の電話で審査が早くなる

| 金利 | 3.0~18.0% |

|---|---|

| 申込条件 | 20歳~満69歳で定期的な収入と返済能力がある人 (主婦、学生、パート、アルバイトでも安定した収入があれば申込可能) |

| 融資額 | 1万~800万円 |

| 無利息期間 | 初めての方は最大30日間利息0円 |

| 即日融資の 申込制限時間 |

22時までに契約手続き完了 |

| 申込方法 | Webサイト アプリ 無人店舗 電話 |

| 借入方法 | 口座振込(インターネット、電話) アコムATM 銀行ATM 提携ATM |

| 返済方法 | アプリ アイフルATM 提携先ATM 振込 |

| 返済日 | 都合に合わせて指定 |

| 毎月の最低返済額 | 4,000円 |

| 担保・保証人 | 不要 |

アイフルの審査は最短18分※と早く、即日でお金を借りられる消費者金融。

1,000円単位でも借り入れが可能なので、少しだけお金が足りない場面でも柔軟に借りられます。

アイフルはWebサイトやアプリで申し込みすると、来店不要で郵便物も届きません。

スマホさえあればその場で手続きを完結でき、非常に便利です。

アイフルで少しでも早くお金を借りたい人向けの申込手順は以下の通りです。

1.Webで申込手続きを済ませる

公式サイトやアプリから申し込みできます。

2.フリーダイヤルに電話する

申込完了メールが届いた後に、電話で急ぎの旨を伝えましょう。

▼アイフルフリーダイヤル

0120-337-137

3.借入開始

審査結果が通知されたら、契約の手続きをして借入可能となります。

急ぎでお金を借りる際は、スマホアプリかATMを利用しましょう。

アイフルは、申込後に電話をして急いでいる旨を伝えると優先して審査してくれます。

とにかく早くお金を借りたい人は、Web申し込みしたあとに必ず電話をかけましょう。

アイフルは、「電話なしでも60分くらいで借り入れできた」といった口コミも多く見かけます。

今すぐお金を借りたい、急いでいる人に向いている消費者金融です。

アイフルは、どんな方法で申し込んでも原則電話連絡なしで利用できると明言しています。

アイフルでは、原則として電話による在籍確認はおこないません。審査を進めていく上で電話による確認が必要だとアイフルが判断した場合のみ、申込者の勤務先に電話をかけて在籍確認を実施します。

引用:アイフル

アイフルが必要だと認めた場合のみに電話連絡を行われるので、特に問題ない人は在籍確認なしのカードローンが利用できます。

電話連絡が行われる条件は明記していませんが、なるべく職場への連絡を避けたい人はアイフルがおすすめです。

※申し込みの時間帯によっては翌日以降になる場合もあります。

利用者約158万人以上!最大規模のアコム

| 金利 | 2.4~17.9% |

|---|---|

| 申込条件 | 20歳以上72歳以下の安定した収入と返済能力を有する人 (主婦、学生、パート、アルバイトでも安定した収入があれば申込可能) |

| 融資額 | 1万~800万円 |

| 無利息期間 | 30日間 |

| 即日融資の 申込制限時間 |

22時までに契約手続き完了 |

| 申込方法 | Webサイト 店頭窓口 無人店舗(むじんくん) 電話 郵送 |

| 借入方法 | 口座振込(インターネット、電話) 店頭窓口おすすめの大手消費者金融カードローン早見表 アコムATM 銀行ATM 提携ATM |

| 返済方法 | Web返済サービス アコムATM、提携ATM 店頭窓口 口座振替 |

| 返済日 | 前回返済日の翌日から数えて、35日目までに |

| 毎月の最低返済額 | 3,000円※ |

| 担保・保証人 | 不要 |

※10万円借入の場合(金利18%)

アコムは即日融資に力を入れている大手消費者金融のうちの1つです。

利用者は約150万人以上と、大手消費者金融の中で最も多くなっています。

※参照:カードローン会員は何万人いるのか教えてください。|アコム

最初の30日間は無利息サービスも実施しているので、初めてお金を借りたい人に向いています。

アコムは、新規貸付率が高いことも大きな特徴です。

| 新規申込数 | 44,638件 |

|---|---|

| 新客数 | 19,019件 |

| 新規貸付率 | 42.6% |

新規貸付率とは、初めてアコムに申し込んだ人へお金を貸した割合です。

新規貸付率が高いほど、初めて申し込む人が審査に通りやすいと考えられます。

他の消費者金融では新規貸付率が40%を下回る場合もあるので、アコムは初めてお金を借りる人におすすめです。

アコムは、消費者金融では珍しいクレジットカードを発行しています。

アコムが発行している「ACマスターカード」はキャッシング枠とショッピング枠のどちらも利用できます。

通常のローンカードではなくACマスターカードを発行するメリットは、以下の通りです。

- 毎月の利用額から0.25%がキャッシュバックされる

- カードのデザインで消費者金融のカードと気づかれにくい

周りに借り入れを隠したい人や、コンビニや飲食店の会計をクレジットカードでスムーズに支払いたい人に向いています。

クレジットカードと聞くと審査が厳しい印象もありますが、毎月固定の収入さえあれば審査に通る可能性は十分にあります。

ACマスターカードで利用した金額の支払いは、すべて自動的に『リボルビング(分割)払い』が適用されます。

10.0%~14.6%の手数料で、毎月の支払額を一定額に調整できます。

翌月一括払いの他社カードで、カード払いで金額を使い込みすぎた場合、クレジットカードの支払いを待ってもらう必要が出てくるケースも考えられます。

ACマスターカードであれば支払い金額が一定のため、無理のないペースで支払いできます。

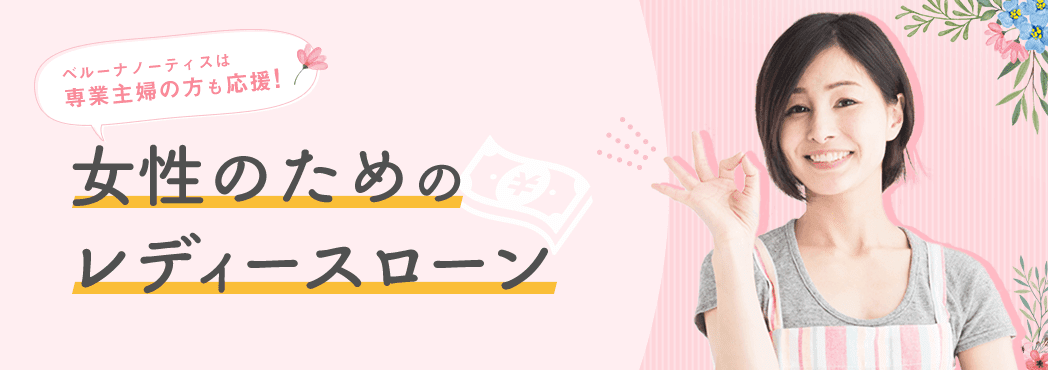

利用できる年齢幅が広い!女性におすすめのベルーナノーティス

| 金利 | 4.5~18.0% |

|---|---|

| 申込条件 | 18~80歳までの安定した収入のある人で、当社基準を満たす人 |

| 融資額 | 1~300万円 |

| 無利息期間 | 14日間 |

| 即日融資の申込制限時間 | 午前中 |

| 申込方法 | Web 電話 郵送、FAX |

| 借入方法 | 口座振込(電話) 銀行ATM 提携ATM |

| 返済方法 | 銀行引き落とし 郵便引き落とし 銀行振り込み |

| 返済日 | 毎月5日 |

| 毎月の最低返済額 | 2,000円 |

| 担保・保証人 | 不要 |

ベルーナノーティスは、アコムやアイフルなどの大手消費者金融と比べると小規模ですが、利用者が多い貸金業者です。

名前を聞いたことがない人も多いと思いますが、利便性はとても高く、大手消費者金融と同じように利用できます。

ベルーナノーティスの便利なポイント

- 何度でも14日間利息0円で利用できる

- Web完結型で申し込める

- 借り入れ前のシミュレーションあり

ベルーナノーティスのメリットは2つあり、1つ目のメリットは契約できる年齢制限が幅広いこと。

ベルーナノーティスの申込可能年齢は、18~80歳です。

通常、高齢者は安定した収入を得られず返済能力がないと判断され、70歳前後でカードローンに申し込めなくなります。

しかしベルーナノーティスでは、そんな高齢者にも積極的に融資しています。

実際、ベルーナノーティスの利用者を年齢別に見てみると、60歳以上の准高齢者から高齢者に多いです。

年代 借り入れ割合 20~29歳 2.00% 30~39歳 4.20% 40~49歳 9.30% 50~59歳 15.90% 60~69歳 27.20% 70歳~ 41.40% 引用:ベルーナノーティス

申し込みができるだけでなく、実際に借り入れしている割合も高いのが魅力的です。

2つ目のメリットは、女性が利用しやすいカードローンであること。

収入がない専業主婦でも借り入れできる配偶者貸付制度を採用しており、女性への貸し付けに積極的です。

ベルーナノーティスは利用者の約74%が女性で、女性が安心してお金を借りられるように女性のオペレーターを在籍させるなど工夫しています。

アイフルやアコムなどの大手消費者金融は少し借りにくいイメージがある女性でも、ベルーナノーティスなら不安なく借り入れできます。

消費者金融は無利息期間や利便性などメリットが多い

消費者金融は返済が大変、必要以上の利息や取り立てがあるなどマイナスなイメージを持っている人も多いでしょう。

しかし、消費者金融は貸金業法を守って運営しています。

法律で定められている以上の金利を要求したり、必要以上の取り立てを行いません。

大手だけでなく、中小消費者金融も同じく貸金業法を遵守しています。

貸金業法を守っている企業は、Webサイトなどに貸金業登録票を掲載しています。

不安な人は、借り入れしたい金融機関のWebサイトなどで貸金業登録票を確認するといいでしょう。

それだけでなく、消費者金融がおすすめな理由を簡単にまとめました。

消費者金融カードローンの一番の特徴は、即日融資に対応しているところです。

申し込みから最短3分で審査が終わり、借り入れできる状態になります。

お金を借りるには国の融資制度や銀行など様々な方法がありますが、闇金などの違法業者を除くと即日融資を受けられるところは非常に少ないです。

消費者金融のように法律に沿って運営されている金融業者で、その日のうちに現金を受け取れるのは貴重です。

消費者金融カードローンは、年齢や職業など幅広い層にお金を貸している傾向があります。

消費者金融は銀行に比べて金利こそ高いですが、審査通過率が高く手軽に利用できるのが消費者金融の魅力といえるでしょう。

大手消費者金融では、契約や借り入れから30~365日の無利息期間を設けています。

はじめて利用する人限定で、金利ゼロで借りられるので、短期間だけ借りて返済する場合は、銀行などで借りるよりもお得に借りられます。

無利息期間の有無や日数は各消費者金融によって異なるため、申し込み前にチェックして借入先を選びましょう。

消費者金融は、コンビニでお金を借りることができるのも大きな特徴です。

コンビニATMでの借り入れは、深夜や土日にお金を借りられるメリットがあります。

消費者金融の中にはローンカードがなくても、アプリのQRコードをATMで読み込んで取引できるものもあります。

スマホを持ってコンビニに行けば、必要なタイミングですぐにお金を借りられます。

消費者金融はネットやアプリから、いつでも申込可能です。

金融機関でお金を借りる際は、本人確認書類の提出が必要ですが、ネットからの申し込みでは、撮影した免許証などの写真をアップするだけで簡単に提出できます。

ただし借入額が50万円以上になる場合と、申込者が19歳以下の場合は、収入証明書を求められるので注意しましょう。

消費者金融と聞くと、利用経験がない人からはあまりいいイメージを持たれていないことが多いです。

確かに消費者金融カードローンの金利は銀行カードローンと比較して3.0~4.0%ほど高く、長期間利用すると返済の負担が大きくなってしまう傾向があります。

しかし、即日中にお金を借りられるのが消費者金融のメリットです。

初めてお金借りたい人におすすめの消費者金融まとめ!

枠が付帯されていれば審査なし!クレジットカードのキャッシングも借りられる

クレジットカードには、買い物ができる「ショッピング枠」とお金を借りられる「キャッシング枠」が付帯されています。

自分のクレジットカードにキャッシング枠が付帯しているかどうかは、保有しているクレジットカードのWebサイトで確認可能です。

- 手持ちのクレジットカードをATMに挿入する

キャッシング枠が付帯しているクレジットカードを、コンビニや銀行のATMに挿入します。

銀行口座からお金を引き出すときと同じように、カード挿入口にクレジットカードを挿入するだけでOKです。 - 「お引き出し」を選択する

画面上に表示されているメニューから、「お引き出し」を選びます。

これも、銀行口座からお金を引き出すときと同じです。 - 暗証番号を入力する

クレジットカードに登録されている暗証番号を入力してください。

- 「キャッシング」を選択

画面上に表示されているメニューから、「キャッシング」を選びます。

- 希望金額を入力

借り入れ希望金額を入力して、確定ボタンを押してください。

クレジットカードのキャッシング機能で借り入れできる金額は基本的に1万円単位です。 - 6,お金を受け取る

最後に、お金とクレジットカード、利用明細書を受け取ります。

このように、キャッシング枠が付帯されている場合、今すぐにATMでお金を引き出せます。

キャッシング枠の審査は申し込みをしたタイミングで行われる

クレジットカードのキャッシングは、すでにカードにキャッシング枠が付帯されている場合審査なしで借り入れできます。

とはいえ、お金を借りるための審査が一切ないわけではありません。

キャッシング枠の審査は、「キャッシング枠の申し込み」をしたタイミングで行われます。

申し込んだ記憶がないのにキャッシング枠が付帯している人は、おそらくクレジットカード自体に申し込んだタイミングで、キャッシング枠も一緒に申し込んでいる可能性が高いです。

クレジットカード会社はキャッシング枠を付帯させるために、ポイントを付与するなどのキャンペーンを行っている場合があります。

ポイントをもらうためにキャッシング枠に申し込んだ人も多いでしょう。

逆に、現在キャッシング枠が付帯していないクレジットカードを持っているなら、まずキャッシングの申し込みをしなければなりません。

キャッシング枠の審査と契約は、申し込みから数日~1週間程かかります。

今すぐお金を借りたい人が今からキャッシングを申し込むのはおすすめできません。

即日融資を希望するなら、すでにキャッシング枠が付帯しているクレジットカードを使いましょう。

また、アコムが発行しているACマスターカードのように、即日発行できるクレジットカードもあります。

お金を借りるついでにクレジットカードを作りたい人は、即日発行のクレジットカードを作成しましょう。

早くお金を借りたいならクレジットカード会社のカードローンがおすすめ

今手元にあるクレジットカードにキャッシング機能がついていない場合、新しくキャッシング機能を付けるには時間がかかります。

申し込みから実際の借り入れまで約1週間かかってしまうので、早めの融資を希望する人には向いていません。

なるべく早くお金を借りたい人は、クレジットカード会社のカードローンを利用するのもおすすめです。

クレジットカードを発行している会社が提供するカードローンサービスは信販系カードローンと呼ばれ、消費者金融や銀行系とはまた違った審査基準があります。

信販系会社で発行しているクレジットカードをよく利用している人は、利用履歴が信販会社に残っています。

クレジットカードの利用状況や支払状況がいいと、カードローンの審査でも有利に働く可能性も。

信販系クレジットカードをよく使っている人は、同じ会社のカードローンを申し込むといいでしょう。

また消費者金融カードローンが無利息期間を設けているように、信販系カードローンにも各社特別な特典がついていることも。

審査時間は最短翌日で、クレジットカードのキャッシングを新規で申し込むよりも早い可能性もあります。

比較的低金利で、数日以内にお金を借りたい人に向いています。

主な信販系カードローン

| 三井住友カード「カードローン」 | JCB「FAITH」 | オリコ「CREST」 | 三菱UFJニコスカードローン | |

|---|---|---|---|---|

| 審査・融資時間 | 最短5分※ | 最短即日審査 | 最短5営業日で振り込み | 最短10日融資 |

| 金利 | 1.5~15.0% | 4.40~18.0% | 4.5~18.0% | 6.0~17.6% |

※ 最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※ 最短5分の会員番号発行 受付時間:9:00〜19:30

申込対象は20歳以上、安定した収入が原則で、銀行や消費者金融カードローンと変わりません。

他のカードローンに申し込んで審査落ちしてしまった人は、期間を空けて信販系カードローンに申し込んでみてもいいでしょう。

続いて、おすすめの信販系カードローンをご紹介します。

低金利で好条件な三井住友カードのカードローン

| 金利 | 1.5~15.0% |

|---|---|

| 申込条件 | 20歳以上69歳以下で安定した収入がある人 |

| 融資額 | 10~900万円 |

| 無利息期間 | 最大3ヵ月 |

| 即日融資の申込制限時間 | 9時~19時30分 |

| 申込方法 | Web |

| 借入方法 | 口座振込 銀行ATM 提携ATM |

| 返済方法 | 銀行引き落とし 郵便引き落とし 銀行振り込み |

| 返済日 | 毎月10日または26日 |

| 毎月の最低返済額 | 5,000円 |

| 担保・保証人 | 不要 |

クレジットカードを発行している三井住友カードには、カードローンサービスがあります。

利便性の高さは消費者金融に近く、最短5分審査・融資※に対応しています。

なるべく早く好条件でお金を借りたいなら、三井住友カードのカードローンを利用しましょう。

※最短5分の会員番号発行 受付時間:9:00〜19:30

Web完結で利用できて特典が豊富なオリックスマネー

| 金利 | 5.0~17.8% |

|---|---|

| 申込条件 | 満20歳以上69歳までの毎月安定した収入がある人 |

| 融資額 | 10~800万円 |

| 無利息期間 | – |

| 即日融資の申込制限時間 | 9時~17時 |

| 申込方法 | Web |

| 借入方法 | 口座振込 スマホATM 提携ATM |

| 返済方法 | 口座振替 インターネット返済 銀行振り込み スマホATM カード返済 |

| 返済日 | 毎月10日、20日、末日のいずれか |

| 毎月の最低返済額 | 4,000円 |

| 担保・保証人 | 不要 |

ORIX MONEY(オリックスマネー)はWeb完結申し込みと即日融資に対応したカードローンで、消費者金融よりも上限金利が低く設定されています。

オリックスマネーの審査は最短60分で完了し、土日や祝日にも審査を行ってくれます。

オリックスマネーはVIPローンカードや住宅ローンなどの商品を提供するオリックス・クレジットの新しいカードローン。

カードローンを利用すると、オリックスグループのサービスを優待価格で利用できるのも魅力のひとつです。

セブン銀行ATMで借り入れや返済ができるスマホATMに対応した公式アプリもあります。

少額融資に向いているJCB CARD LOAN FAITH

| 金利 | キャッシングリボ払い:4.40~12.50% キャッシング1回払い:5.00% |

|---|---|

| 申込条件 | 20歳以上58歳以下で、ご本人がお勤めで毎月安定した収入のある人 |

| 融資額 | キャッシングリボ払い:最大500万円 キャッシング1回払い:5万円 |

| 無利息期間 | なし |

| 即日融資の申込制限時間 | – |

| 申込方法 | Web |

| 借入方法 | 口座振込 銀行ATM 提携ATM |

| 返済方法 | 銀行引き落とし 郵便引き落とし 銀行振り込み |

| 返済日 | 毎月10日 |

| 毎月の最低返済額 | 5,000円 |

| 担保・保証人 | 不要 |

JCBカードローン「FAITH」は、日本でも非常に有名なJCBグループが提供しているカードローンです。

FAITHの特徴は、支払方法によって金利が変わることです。

「キャッシングリボ払い」を選択すると、借り入れたお金を分割して、毎月一定金額を支払います。

消費者金融や銀行カードローンと同じ返済方法で、一度にまとまったお金を準備するのが難しい人や高額借り入れの人におすすめです。

「キャッシングリボ払い」を選択すると、金利は4.40~12.50%と、一般的な利率に設定されます。

それに対し、非常にお得に借り入れできるのが「キャッシング1回払い」です。

借り入れたお金を一括返済する方法で、「キャッシング1回払い」を選択すると金利が5.00%で済みます。

ろうきんやJAなど超低金利な借り入れ方法と同じ利率です。

一括で返済できるレベルの少額融資を希望する人は、FAITHを利用してみましょう。

オリックスクレジットvipローンは信販系でも最短即日融資できる

| 金利 | 1.7~17.8% |

|---|---|

| 申込条件 | 日本国内に居住し、年齢満20歳以上69歳までの人で毎月定期収入のある人 |

| 融資額 | 800万円 |

| 無利息期間 | なし |

| 即日融資の申込制限時間 | 午前中 |

| 申込方法 | Web |

| 借入方法 | 口座振込 銀行ATM 提携ATM |

| 返済方法 | 口座振替 ATM振り込み |

| 返済日 | 毎月10日、20日、末日 |

| 毎月の最低返済額 | 10,000円 |

| 担保・保証人 | 不要 |

オリックスVIPローンカードは、信販系カードローンにも関わらず最短即日融資が可能です。

審査は最短60分で、消費者金融並に早く対応してもらえます。

融資スピードが早いので金利は高めに設定されていますが、利便性はとても高いです。

手続きはすべてWebから可能で、借り入れもホームページからの申し込みですぐに口座に振り込んでもらえます。

オリックスVIPローンカードは、支払方法が選べるのもメリットです。

| 新残高スライドリボルビング返済 | 借入残高によって毎月の返済金額が変わる |

| 元利込定額リボルビング返済 | 借入残高に関わらず毎月一定額を返済する |

借入残高によって返済金額が変わる「新残高スライドリボルビング返済」は、返済金額が非常に分かりやすく設定されています。

借入金額が低ければ返済金額も低いので、そこまで負担にはなりません。

毎月の収入が低く、返済に充てられる金額があまりない人は「元利込定額リボルビング返済」がおすすめです。

借入残高が変わっても返済する金額(毎月の支出)は変わらないので、家計の管理がしやすいでしょう。

利便性を追求するならスマホアプリでお金を借りる

最近はWeb上ですべての手続きを完了させる借入方式がメジャーになってきました。

それだけでなく、さらに利便性を追求するならアプリでお金を借りるのがおすすめです。

消費者金融が独自にリリースしているカードローンアプリだけでなく、電子マネーの決済用アプリでも借り入れできるようになりました。

中には即日融資に対応しているアプリもあるので、明日までのつなぎでお金を借りたい人や急いでいる人におすすめです。

利用者が多い電子マネーPayPayでお金を借りられる

| 金利 | 1.59~18.0% |

|---|---|

| 融資額 | 1万~1000万円 |

| 無利息期間 | 最大100日間 |

多くの人が利用している電子マネーの、PayPayでお金を借りることもできます。

実際にはPayPayアプリを通して「PayPay銀行カードローン」に申し込む仕組みです。

扱いとしては銀行カードローンなので、即日融資は難しいですが審査は最短60分、融資は最短翌日の対応です。

PayPayアプリでお金を借りる最大の魅力は、無利息期間が最大100日間に延長されること。

PayPay銀行カードローンでは通常30日間の無利息期間が付帯しています。

借入可能金額が最大で50万円なので、「少し生活費が足りない」などの緊急時に利用するのがおすすめです。

連絡ツールとして毎日使うLINEも緊急時にお金を借りられる

| 金利 | 3.0~18.0% |

|---|---|

| 融資額 | 5万~300万円 |

| 無利息期間 | 最大100日間 |

普段連絡ツールとして便利なLINEでも、緊急時にお金を借りられます。

LINEPayをインストールしていて、LINEアカウントを持っている20歳以上の人が申込対象です。

LINEポケットマネーでは、借り入れしたお金がLINEPayにチャージされます。

電子マネーとして利用する形になるので、生活費や食費などの簡単な出費を借りたい人におすすめです。

LINEポケットマネーの審査は独自の基準を持っており、LINEの利用状況や個人の生活環境などがスコア化されます。

審査基準が他のカードローンと違うので、審査落ちしてしまった人はLINEポケットマネーに申し込んでみてもいいでしょう。

また、LINEポケットマネーでは最大100日間の無利息期間が設けられているのもポイント。

借り入れから3ヶ月程度で返済できる目処が立っている人は、利息なしで借り入れできる可能性が高いです。

お金を借りる代わりにメルカリで後払いが利用できる

今日明日の買い物代が支払えない人におすすめなのが、メルカリで利用できるメルペイの後払い機能です。

通常メルペイは現金をチャージして電子マネーとして使わなければなりませんが、後払いを利用する場合、メルペイ残高がゼロでも支払いできます。

現金は借りられませんが、カードローンなどと違って融資までに時間がかからず、今すぐ借り入れできるのがメリット。

財布を忘れた、お金を下ろし忘れたなど、比較的カジュアルな理由でも利用できるのが嬉しいポイントです。

後払いした分は翌月の支払い時に合わせて支払います。

返済のために特別な手続きをする必要がないので、返済し忘れもありません。

dカードを持っているなら金利が優遇されるdスマホローン

dカードを発行しているドコモでは、スマホのみで手続きが完結するdスマホローンを提供しています。

dスマホローンでは、ドコモ回線を契約している人やdカードを持っている人が、金利を優遇してもらえます。

最大3.0%の優遇を受けられるため、銀行カードローンに近い金利で借りられるのがメリット。

ドコモ回線を契約していなくても、dアカウントを持っていれば誰でも申込可能です。

d払い残高へのチャージなら1,000円単位で借り入れでき、いざという時の出費に最適。

dスマホローンの審査は、昼過ぎまでに申し込めば最短即日で完了します。

できるだけ早く融資を受けたい人にも向いているので、消費者金融の利用が不安な人はdスマホローンを検討しましょう。

なるべく金利を抑えてお金を借りたい人は銀行カードローンがおすすめ

金利は低ければ低いほど支払わなければならない金額が減るので、お金を借りる際、金利はなるべく抑えたいですよね。

金利を抑えてお金を借りたい人は、銀行またはその系列のカードローンの利用が最適。

しかし銀行カードローンは即日融資に対応していないので、融資までに数日かかっても金利を抑えて借りたい人に向いています。

個人でもすぐに利用できる、金利を抑えて借りる方法は以下の通りです。

| 融資までの時間 | 金利 | |

|---|---|---|

| 銀行カードローン | 最短翌営業日 | 年1.5~14.5% |

| ネット銀行カードローン | 最短翌日 | 1.5~14.5% |

| ろうきん | 約1ヶ月 | 3.0~9.0% |

| 信用金庫ローン | 約1週間 | 2.5~15%前後 |

| JAバンク | 1~3週間 | 7.6~10.7% |

| JFマリンバンク | 1~3週間 | 8.3%~10.1% |

今すぐお金を借りたいならネット銀行カードローン

銀行カードローンの中でも、ネット銀行カードローンは審査や融資を早く行ってくれます。

楽天銀行スーパーローンやPayPay銀行カードローンが、ネット銀行カードローンにあたります。

申し込みから融資までがすべてWeb上で完結するので、申込自体もしやすく手続きが非常にわかりやすいのが特徴。

なるべく金利を抑えて数日以内に融資してほしい人は、ネット銀行のカードローンがおすすめです。

すべての銀行カードローンは即日融資ができない

消費者金融カードローンは申し込んだその日のうちにお金を借りられる即日融資に対応していますが、銀行カードローンはすべて即日融資できません。

もともとは銀行カードローンも即日融資を行っていましたが、反社会的勢力との関りを断つために、銀行カードローンでは審査段階で警察庁のデータベースとの照合が義務付けられました。

警察庁のデータベースを参照する場合、参照データの結果は最短で翌日にしか返ってきません。

そのため、銀行内での審査が完了したとしても、警察庁のデータと合わせた最終結果を当日中に出せないです。

どうしても至急お金が欲しい人、できるだけ早くお金を借りたい人は即日融資に対応している消費者金融カードローンを利用しましょう。

即日融資ができるからといって大手消費者金融も反社会的勢力との関りはありません。

ここからは銀行カードローンを利用したい人におすすめのカードローンを紹介します。

当サイトの申込件数を元に作成したカードローン一覧です。

楽天銀行スーパーローンなら審査が早く通る可能性が高い

| 公式サイト | 詳細 |

|---|---|

| 金利 | 年1.9%~14.5% |

| 申込条件 | 毎月安定した定期収入がある方※1 |

| 融資額 | 10~800万円 |

| 無利息期間 | なし |

| 即日融資の申込制限時間 | – |

| 申込方法 | Web |

| 借入方法 | 口座振込(インターネット、電話) 提携ATM |

| 返済方法 | 口座振込 提携ATM ネット返済(ペイジー) |

| 返済日 | 1日、12日、20日、27日から指定※2 |

| 毎月の最低返済額 | 2,000円 |

| 担保・保証人 | 楽天カード株式会社または三井住友カード株式会社が保証 ※当行が認めた場合は不要 |

楽天銀行スーパーローンの特徴は、審査が早いこと。

速やかに審査を行ってもらえるため、最短即日から借り入れできるのも嬉しいポイントです。

楽天会員ランクに応じて楽天銀行スーパーローンの審査が優遇されるので、普段から楽天経済圏で生活している人は有利になりやすいです。

※必ずしもすべての楽天会員様が審査の優遇を受けられるとは限りません。

事前に審査に通過しておけば土日や祝日の借り入れもできるので、カードローンの利用を決めたら早めに申し込みましょう。

※1 以下の全ての条件を満たす方

①満年齢20歳以上62歳以下の方(※1)

②日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方)

③お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方

④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2)

※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下

※ 当行が認めた場合は不要です

※2 27日は楽天銀行口座をお引き落とし口座にご指定いただく場合のみお選びいただけます。

バンクイックは消費者金融に近い利便性がある

| 金利 | 年1.4%~年14.6% |

|---|---|

| 申込条件 | ・年齢が満20歳以上65歳未満の国内に居住する個人 ・保証会社(アコム㈱)の保証を受けられる ・原則安定した収入がある ・外国人のお客様は永住許可を受けている |

| 融資額 | 10万円~800万円 |

| 無利息期間 | なし |

| 即日融資の申込制限時間 | – |

| 申込方法 | WEB(パソコン、スマートフォン、アプリ) 電話 |

| 借入方法 | 口座振込(インターネット、電話) 三菱UFJ銀行ATM、提携コンビニATM |

| 返済方法 | 口座引き落とし 三菱UFJ銀行ATM・提携コンビニATMからの振り込み 振り込み(三菱UFJダイレクト) |

| 返済日 | 毎月1~31日の自由な日を指定 |

| 毎月の最低返済額 | 1,000円 |

| 担保・保証人 | 不要 |

バンクイックは低金利で借り入れできる銀行カードローンですが、利便性の高さは消費者金融カードローンとほとんど変わりません。

特に大きなメリットとなるのは返済金額が低いこと。

バンクイックは毎月1,000円からの返済でいいので、毎月の返済で苦しめられません。

他の銀行カードローンは、最低でも3,000~4,000円からの支払いが多いので、返済の負担を避けたい人におすすめです。

返済日も、自分に都合がいい日を1日指定して返済できます。

給料日の翌日にするなど、1番返済しやすいタイミングに設定すれば、お金がなくて返済できないこともありません。

サポート体制がしっかりしているからはじめての方でも安心できる三井住友銀行のカードローン

| 金利 | 年1.5~14.5% |

|---|---|

| 申込条件 | お申込時満20歳以上満69歳以下の方 原則安定したご収入のある方 三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる |

| 融資額 | 10~800万円 |

| 無利息期間 | なし |

| 即日融資の申込制限時間 | – |

| 申込方法 | Web ローン契約機 電話 |

| 借入方法 | 口座振込(インターネット、電話)※ 提携コンビニATM 三井住友銀行ATM |

| 返済方法 | 提携コンビニATM 三井住友銀行ATM インターネット(SMBCダイレクト) 口座振替 |

| 返済日 | 毎月5日・15日・25日・月末の中から指定 |

| 毎月の最低返済額 | 2,000円から ※毎月の返済は、返済時点でのお借入残高により約定返済金額が設定されます |

| 担保・保証人 | 不要 |

三井住友銀行のカードローンは、すでに銀行口座を持っていれば手持ちのキャッシュカードで借り入れができます。

ローンカードが届くまで待つ必要がないので、審査に通り次第すぐに借入可能です。

口座振込での借り入れを希望すれば、最短当日※での融資もできるので、融資までのスピード感と金利を両方重視したい人におすすめ。

ただし、カードレスを選択した場合は(SMBCダイレクト)インターネットによる利用となるのでATMは利用できません。

なるべく金利の支払いを抑えたい人は、消費者金融と比べ上限金利が低いため、三井住友銀行のカードローンがおすすめです。

※申込完了後の確認事項や本人確認書類の提出状況により異なる場合もあります。

ろうきんのカードローン「マイプラン」は非常に低金利で利用できる

労金(ろうきん)とは、労働組合と生活協同組合が一緒に運営している金融機関です。

ろうきんには「マイプラン」と呼ばれるカードローンがあり、非常に低金利で利用できます。

消費者金融と違い、商売としてお金を貸すのではなく、労働者の支援のために貸し付けしてくれるのです。

ろうきんの金利は一定ではなく、住んでいる地域やろうきんにおける会員のグレードによって変わります。

| 会員グレード | 会員の条件 | 金利 |

|---|---|---|

| 団体会員 | 労金に出資している、または出資している会社に勤めている | 6.800%~8.980% |

| 生協会員 | 地域の生協組合員 | 6.800%~8.980% |

| 一般労働者 | 団体会員、生協会員以外の一般利用者 | 9.800%~10.980% |

参照:北海道ろうきん

団体会員とは、ろうきんに出資している、またはその会社に勤めている人で、ろうきんへの貢献度が最も高いため、金利が低くなります。

ろうきんは労働組合に属している人しか借りられないイメージですが、労働組合とは関係ない一般人も借入可能です。

その際、金利は団体会員や生協会員より少し高くなると覚えておきましょう。

この記事で紹介しているのは北海道ろうきんの金利で、他の地域に住んでいる人は借り入れできるろうきんの店舗が変わるので、金利もそれぞれ違います。

例えば、愛知・岐阜・三重に住んでいる人が利用できる東海ろうきんでは最高金利が8.550%。

地域によって2%前後金利が変わるので、ろうきんのマイプランを利用したい人は、自分が住んでいる地域の金利を確認しておきましょう。

それでも銀行カードローンより金利が低いので、低金利で安定してお金を借りたい人は、ろうきんでお金借りることを検討しましょう。

低金利でお金を借りたいなら地域密着型の信用金庫ローンで借り入れできる

低金利でお金を借りたいなら、地域に密着した信用金庫での借り入れもおすすめです。

信用金庫とは?

地域の人や会社が利用者となり運営する、共同組織の金融機関です。

利益を優先する一般の銀行と違い、利用者や地域の利益を優先して運営しています。

ろうきんと同じように地域に住む人が優遇されるので、カードローンも金利が低く、利用しやすくなっています。

一例として、全国にある信用金庫カードローンの金利を見てみましょう。

| 信用金庫 | 金利 |

|---|---|

| 東京信用金庫 | 8.00% |

| さがみ信用金庫 | 13.000% |

| 飯田信用金庫 | 6.5~9.8% |

| さわやか信用金庫 | 2.8%~14.5% |

表でもわかる通り、金利は信用金庫によって大きく違います。

金利が高めのさわやか信用金庫でも、一般の銀行カードローンより金利が低いと分かります。

しかし、信用金庫でお金を借りる際に気をつけなければならないのが「居住区域」です。

信用金庫のカードローンでお金を借りるには、その信用金庫の営業区域に住んでいる、または勤務している必要があります。

例えば、北海道に住んでいる人が「金利が低いから」と東京信用金庫のカードローンは利用できません。

信用金庫でお金を借りたい人は、自分の住んでいる地域が営業範囲になっている信金を選びましょう。

また、信用金庫は融資までに少し時間がかかります。

申し込みから借り入れまでおよそ1週間かかるので、今すぐにお金を借りたい人には向いていません。

JAバンクのフリーローンは銀行よりも低金利で借りられる

低金利でまとまったお金が借りたい人は、JAバンク(農協)カードローンがおすすめです。

JAバンクは農業をしている人しか利用できないと思っている人も多いですが、実は一般の人も口座を作り、借入可能です。

JAバンクは生活費などに当てられるフリーローンから、農業に使用するための営農ローン、住宅ローンまで様々な目的に合わせたローンが用意されています。

自由に使えるフリーローンは金利が7.10~7.80%。

しかしJAバンクの金利も信金やろうきんと同じように、住んでいる地域によって金利が変わります。

各地域のJAバンクごとの金利を一例として挙げてみました。

| JAバンク名 | 金利 |

|---|---|

| JA北海道信連 | 10.500%~14.400% |

| JA仙台 | 5.300%~ 9.900% |

| JAセレサ川崎 | 8.800%~11.600% |

| JA静岡市 | 7.800%~13.700% |

| JAならけん | 8.475%~10.875% |

| JA岡山 | 8.475%~10.875% |

| JAおきなわ | 5.300~9.200% |

JAバンクカードローンの金利を比べると、北海道と沖縄では約5%も金利が変わると分かります。

銀行カードローンと比べて金利が低くなる地域の人は、JAでお金借りる方法がおすすめです。

消費者金融カードローンと比較するとどの地域も低金利で利用できます。

JAバンクも、営業範囲になっている地域に即した店舗でしか申し込みができません。

JAおきなわの金利は低く設定されていますが、沖縄県に住んでいる人以外は申し込めないので注意しましょう。

JAバンクでは場合によって75歳まで融資を受けられることもあり、高齢者の借り入れにも最適。

農協の組合員であれば審査で優遇してもらえるので、JAに所属している人は積極的に利用するといいでしょう。

水産業従事者じゃなくても借り入れできるJFマリンバンクカードローン

あまり知名度は高くありませんが、JFマリンバンクも低金利でお金を借りられます。

JFマリンバンクとは?

JFマリンバンクとは、水産業に従事している人を支援する目的で運営されている金融機関です。

農業従事者をサポートするJAの水産業版とも言うべき組織で、様々なローンが用意されています。

JFマリンバンクもJAバンクと同じように、水産業関係者でなくても借入可能です。

マリンバンクカードローンの金利は、Web上ではっきり公開されていることが少ないです。

Webからの申し込みが盛んな他のカードローンと違い、マリンバンクのカードローンは利用者が少ないため、Webで申し込める環境を整える必要がないからだと推測できます。

マリンバンクカードローンの金利が知りたい人は、近くのマリンバンク店舗に直接問い合わせてください。

一例として、JFマリンバンクしまねはカードローンの金利をWeb上で公開していて、金利は8.300%~10.100%です。

多少の増減はあるものの、他地域のマリンバンクも金利10%前後で借り入れできる可能性が高いでしょう。

マリンバンクもJAと同様に、各地域ごとにカードローンに申し込める店舗が異なります。

その店舗が管轄している営業区域に住んでいなければ利用できません。

例えば愛知県に住んでいる人が、JFマリンバンクしまねでお金を借りることはできないので注意しましょう。

JFマリンバンクでお金を借りる場合、マリンバンクの口座を持っていることが申込条件となります。

気を付けたいのがJFマリンバンクの口座開設について。

マリンバンクの口座開設は店頭のみで受け付けており、Webからの申し込みはできません。

お金を借りるためにはまずマリンバンクの店舗で口座を開設しなければならないので、近くにマリンバンクの店舗が必要です。

しかし、水産業などが盛んでない、または海がない以下の地域はJFマリンバンクの店舗がありません。

JFマリンバンクの店舗がない都道府県

秋田県、栃木県、群馬県、埼玉県、神奈川県、山梨県、長野県、岐阜県、滋賀県、大阪府、奈良県、岡山県

近くに店舗がなく、口座開設ができない人はマリンバンクでお金を借りることは難しいでしょう。

口座開設だけでなく、カードローンの申し込みや契約なども店舗の窓口のみで受け付けている場合がほとんどです。

金利が低いので魅力的ではありますが、JFマリンバンクが近くにない人は他の借り入れ方法を探すのが無難です。

ここまで紹介してきた金融機関を通してお金を借りる方法は審査必須

ここまで紹介してきたお金借りる方法は、すべて金融機関を通して借り入れする方法です。

金融機関から現金を借りる場合、必ず借入前に審査が行われます。

借りたお金を問題なく返済できる能力があるか、収入や仕事、信用情報といった様々な視点から判断するためです。

申込条件をクリアしている人なら申し込めますが、誰でも審査に通るわけではありません。

消費者金融や銀行カードローンは迅速に融資を行ってくれるためとても便利なサービスですが、審査がある点はしっかり覚えておきましょう。

お金を借りる審査に通るために覚えておきたいポイント

お金を借りる際の審査はそれぞれの基準で行われていますが、明確な審査基準は公開されていません。

「この条件をクリアしておけば絶対審査に通る」といった条件はないので注意しましょう。

ただ、申込条件や審査の傾向から、審査時に詳しくチェックされていると考えられるポイントはいくつかあります。

お金借りる審査に通るため、審査通過のコツや覚えておきたいポイントをご紹介します。

どうしても借りたい人、今すぐ借りたい人はぜひ参考にしてください。

- 借入希望額は低めに設定する

- 借り入れの申し込みは1社に絞る

- 申込時に嘘の情報を入力しない

- 他社借入や滞納があるなら早めに返済する

自分の収入をもとに借入希望額は低めに設定する

消費者金融や銀行カードローンに申し込む際、必ず「借入希望額」の入力を求められます。

借入希望額は自由に入力できますが、できる限り低い金額で入力するのがおすすめです。

高額融資を希望すると、「お金に困っている」と判断されやすく、審査が慎重になり時間がかかってしまいます。

本当に高額融資しても返済できるか、融資額に見合った収入を得ているかを詳しく確認しなければならないからです。

「せっかく借りるなら」と本当に必要な金額以上に、余裕を持った金額で申し込む人も少なくありません。

しかし、欲張った金額で申し込むと審査落ちする可能性があるため、必要最低限の金額を入力して申し込んでください。

さらに、消費者金融で借りる予定の人は総量規制に注意しましょう。

総量規制とは、お金の貸しすぎを防ぐために定められた貸金業法の1種。

1回に借りられる金額を年収の3分の1までに制限する法律で、総量規制を超えた借り入れは基本認められません。

申込時に総量規制を超えた金額で申し込むと、すぐに審査落ちとなる場合があります。

消費者金融でお金を借りたい人は、自分の年収を3で割った金額以下で申し込みしましょう。

※銀行カードローンは貸金業法上では総量規制対象に縛られませんが、各行同様の規制を設けています

借り入れの申し込みは1社のみにする

これまで紹介してきた通り、金融機関からお金を借りようと考えると、様々な借入先があります。

「どれか1つでも審査に通ればいい」と、1度に何社も借り入れの申し込みをする人も多いです。

しかし、1度に何社も申し込むと「お金に困っている」と判断されてしまうため、審査では不利です。

もし申し込んだすべてのカードローンで審査に通った場合、高額融資も可能になります。

すると個人の返済能力を超えた借り入れとなる可能性が高いため、返済能力が不足していると判断されかねません。

本来なら通過できるはずだった審査にも落ちてしまう可能性があるため、同時に何社も申し込むのはやめましょう。

できれば1度に申し込むのは1社のみに限り、最大でも3社までとしてください。

違う会社に申し込んでいるからバレないと思いがちですが、金融サービスへの申込情報は信用情報機関を通してすべての金融機関に共有されます。

申込状況や利用状況はごまかせないので、申し込みする金融サービスはできるだけ少なくしてください。

申込時に嘘をついて入力しない

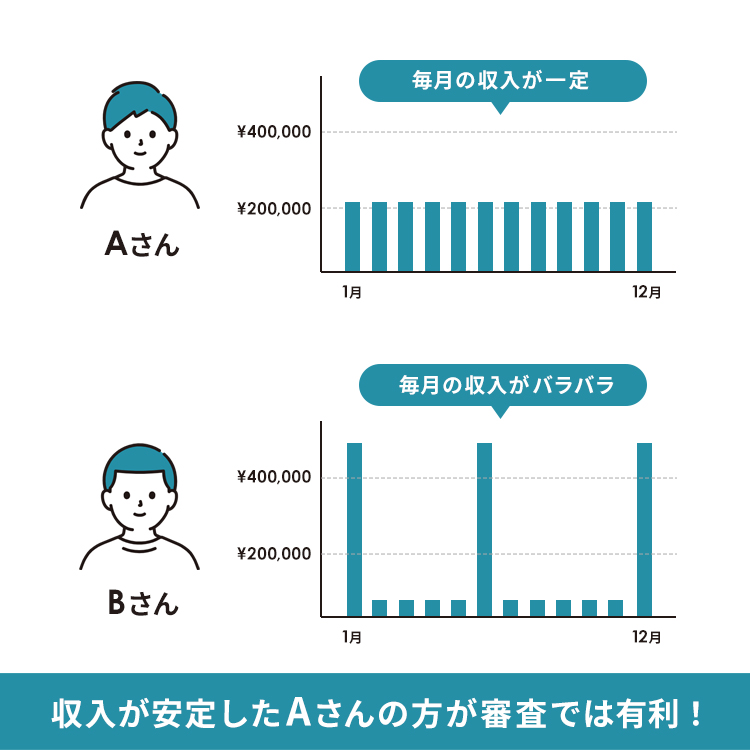

審査基準が公表されていないとはいえ、「収入が高い」「正社員で仕事が安定している」といった安定性がある人は審査に通りやすい傾向です。

逆に働き始めの人、フリーターで収入が安定しにくい場合、審査に通過するか不安な人も多いでしょう。

少しでも審査で高評価を受けられるよう、嘘の情報を入力して申し込みする人がいます。

収入をごまかして本来の年収より高く記入したり、本当はアルバイトなのに正社員と記入したりといった小さな嘘です。

しかし、収入や雇用形態は、審査時に行う信用情報への照会ですぐにバレてしまいます。

嘘をついて申し込んだと分かると、金融機関からの信用はなくなってしまい、審査通過が難しくなるでしょう。

正直な情報を記入していれば審査通過できていた人でも、その場で審査に落とされてしまいます。

また、信用情報に傷が付いて今後の借り入れが困難になる可能性も考えられます。

審査通過を目指すなら、自分の情報に自信がなくても必ず正しい内容で申し込みしてください。

他社借入や支払いの滞納があるなら少しでも返済を進める

お金を借りるための審査では、必ず他サービスの支払い状況をチェックします。

審査時にチェックされる支払いは具体的に以下の内容です。

- 他社借入の支払い

- クレジットカードの支払い

- スマホ料金の支払い

- 分割払いをしている商品の支払い

各サービスにおいて、滞りなく返済できているかがポイントです。

いずれかの支払いで延滞や滞納をしている、または過去にしていた履歴が残っている人は、審査で不利になります。

特に現在滞納を続けていると、審査に通る確率は低くなるでしょう。

お金を借りる審査に落ちたくないなら、滞納している分の支払いを完了させてください。

また、他社借入がある人はできる限り返済を進めておくと、返済能力と返済意思があると判断してもらえます。

審査に申し込んでも絶対に借りられる金融機関はない

先程も説明した通り、金融サービスは誰でも申し込みできるものの、必ずしも全員が審査に通過するとは限りません。

- 申込条件をクリアできていなかった

- 返済能力を超えた借り入れを希望している

- 信用情報に傷が付いている

上記のような理由で、審査に落とされてしまう人も少なくありません。

絶対に借りられる金融機関はないので、どうしてもお金が必要な人はカードローン審査に落ちたあとの対応を考えておくといいでしょう。

担保ありでお金を借りる場合は個人の返済能力を重視しない傾向にあるため、借りられる可能性があります。

カードローンの審査に通らない人におすすめの借入方法

消費者金融や銀行カードローンでお金を借りる場合、必ず審査が行われます。

審査では、「借入希望者に返済能力があるか」を審査します。

カードローンの審査に通るためには、主に以下のポイントをクリアしていなければなりません。

- 申込可能年齢の範囲内である

- 毎月安定した収入がある

- 現時点で他社から多額のお金を借りていない

無職や年金受給者で収入がない場合や、収入に問題がなくても信用情報に傷が付いている人は、カードローンの審査に通る可能性が低いです。

しかし、収入なしの無職がお金を借りる方法もあります。

今の段階でカードローンの審査に落ちそうな人や、すでに審査に落ちてしまい困っている人のために、おすすめの借り入れ方法をまとめました。

どうしてもお金が必要で困っている人は、ぜひ参考にしてください。

| 融資までの時間 | 金利 | |

|---|---|---|

| 中小消費者金融 | 最短即日 | 3.0~18.0% |

| 年金担保貸付制度 ※新規申込終了 |

約1ヶ月 | 2.80% |

| 借り換え、おまとめローン | 最短即日 | 3.0~15.0%前後 |

| 不動産担保ローン | 約1ヶ月 | 3.0~15.0%前後 |

| 従業員貸付制度 | 2~3週間 | 2.0%~4.0% |

| 共済組合の貸付制度 | 約1ヶ月 | 0.93~1.26% |

| 生活サポート基金 | 数週間 | 6.0~9.5% |

| 生命保険契約者貸付 | 最短3日程度 | 1.5~8.0% |

| 証券担保ローン | 3日~1週間 | 1.5~4.0%前後 |

| 郵便局 | 最短即日 | 返済時の約定金利+0.250% |

| 質屋 | 即日 | 3.0~18.0% |

| 交番 | 即日 | なし |

| 親や友人 | 最短即日 | なし |

中小消費者金融はオリジナルの審査基準で積極的に融資してくれる

大手消費者金融の審査に落ちてしまった人におすすめなのが中小消費者金融カードローンです。

中小消費者金融は大手と違った独自の基準を持っていることや、利用者を増やしたいことから、積極的に融資してくれる可能性が高いです。

大手消費者金融と中小消費者金融の具体的な違いがわからない人もいるでしょう。

実は、「この基準をクリアしたら大手消費者金融」といった、明確な線引はありません。

大手消費者金融と中小消費者金融は、一般的に以下のような条件で区分されます。

| 大手消費者金融 | 中小消費者金融 | |

|---|---|---|

| 店舗数 | 多い | 1~数店舗のみ |

| 店舗の場所 | 全国展開 | 一部地域のみ |

| 利用者数 | 非常に多い | あまり多くない |

| 金利 | 3.0~18.0%前後 | 3.0~18.0%前後 |

このように、店舗数が少なく一部地域にしかない、いわゆる「街金」と呼ばれる消費者金融を中小消費者金融と定義しています。

中小消費者金融はその地域にしかないお店もあるので、名前を聞いたことがない消費者金融も多いです。

中には営業許可を取っていない闇金と区別がつきにくい場合もあるので、必ず営業許可証が発行されているお店かを確認してから申し込みましょう。

ここからは、おすすめの中小消費者金融をご紹介します。

大阪にあるフクホーはコンビニで契約書を受け取れる

| 金利 | 7.30~18.00% |

|---|---|

| 申込条件 | 20歳以上の定期的な収入と返済能力を有する人で当社基準を満たす人 |

| 融資額 | 5~200万円 |

| 無利息期間 | なし |

| 即日融資の申込制限時間 | 午前中 |

| 返済日 | – |

| 毎月の最低返済額 | – |

| 担保・保証人 | 不要 |

| 返済方法 | 口座引き落とし |

| 返済日 | 毎月10日、26日 |

| 毎月の最低返済額 | 5,000円 |

| 担保・保証人 | 不要 |

フクホーは、大阪府に店舗を構える中小消費者金融です。

店舗は大阪に1店のみで、申し込みは基本Webからです。

Webからの申込後、仮審査に通ったら必要書類を記入し、提出する必要があります。

本来なら書類が郵送で送られてくるので時間もかかりますが、フクホーは必要書類をセブンイレブンのマルチコピー機で出力可能です。

申し込みのフローは大手ほど便利ではないですが、ところどころ時短できるので急いでいる人も利用しやすいでしょう。

注意すべき点は金利の高さです。

フクホーでは、5~10万円以内の少額融資の場合、最高金利が20.0%に設定されています。

はじめてなら無利息サービスも受けられるフタバ

| 金利 | 14.959%~19.945% |

|---|---|

| 申込条件 | 20歳以上73歳以下の安定した収入がある人 他社からの借り入れが4社以内の人 |

| 融資額 | 1~50万円 |

| 無利息期間 | 30日間 ※初めて利用する人に限る |

| 即日融資の申込制限時間 | – |

| 返済日 | – |

| 毎月の最低返済額 | – |

| 担保・保証人 | 不要 |

フタバは中小消費者金融の中では珍しく、無利息期間を設けています。

フタバを利用するのが初めての人に限り、30日間無利息で利用できます。

30日間の無利息期間は大手消費者金融と同じ条件なので、無利息期間がある貸金業者で借り入れしたい人におすすめです。

フタバも、大手消費者金融と比べると金利が高めに設定されている点については注意しなければなりません。

最高金利は19.9%で、借り入れが長期化すると利息が膨れ上がってしまうため、なるべく早めに返済できるよう心がけましょう。

フタバの融資額は50万円までと、他の消費者金融と比べても低めです。

少額融資を希望する人や借り過ぎを防ぎたい人におすすめです。

年金を担保にお金を借りられる年金担保貸付は2022年3月に終了

これまで、国から公的年金を受給している人は、年金担保貸付制度を利用できました。

年金は収入として認められないことが多いので、年金のみで生活している人は消費者金融などでの借り入れが難しいと言われています。

それでもお金が必要な人向きの方法として用意されていたのが、年金担保貸付制度です。

年金担保貸付とは、受給予定の年金を担保にお金を借りるシステムです。

年金担保貸付制度は、独立法人福祉医療機構が取り扱っている公的な融資制度。

簡単に言うと、受給予定の年金を前借りするような形で借り入れし、返済はその後の年金から少しずつ天引きされる形で行います。

今後もらえる年金の金額が少なくなってしまうので、その点には注意しましょう。

返済時は毎月自分で支払う必要がなく、金利も3%未満で借りられるので負担も少なく済みます。

年金担保貸付制度は、年金で暮らしている人にとってとてもありがたい制度です。

しかし、年金担保貸付制度は令和2年の年金制度に関する法改正を受け、令和4年3月末をもって新規受付を終了しました。

現在、新しく年金担保貸付融資の申し込みと利用はできません。

支払いについては、令和4年3月末の段階で残高が残っていても一括返済する必要はありません。

これまでと同様のペースで返済していけばいいので、心配しなくても大丈夫です。

ちなみに、年金を担保にお金を借りる行為は、この年金担保貸付制度以外は違法になります。

現在年金を担保にお金を借りられると告知しているものはすべて詐欺なので、注意してください。

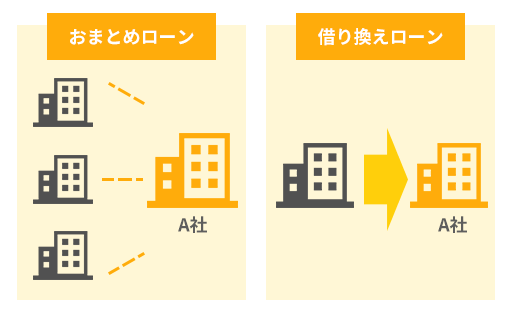

現在借り入れがある人は審査で不利になる!おまとめや借り換えローンがおすすめ

カードローンの審査に通らない人の中には、現在他社でお金を借りている借入内容がマイナスに働いている場合もあります。

- 他社で借りているお金の金利が高く、返済が大変。または滞ってしまったことがある

- 現在、複数社からお金を借りている多重債務者である

これらに当てはまる人は、借り換えローンやおまとめローンの利用がおすすめです。

借り換えローンとおまとめローンの違いを簡単にまとめると以下のとおりです。

| おまとめローン | 複数社から借りているお金を1社に統一し、金利を低くする |

|---|---|

| 借り換えローン | 借り入れ先を変更し、金利を低くする |

現在の借り入れが原因で審査に落ちやすい人は、まず今の段階での借り入れを整理するところから始めましょう。

借り換えローンで別のカードローン会社に乗り換えると金利が下がる

借り換えローンとは、現在契約しているカードローン会社から別のカードローン会社に乗り換えるローンのことです。

例えば現在アイフルで50万円借りているとしたら、この借り先をプロミスに変更する、といったイメージです。

借り換えローンを利用すると、現在適用されている金利が下がります。

そのため、利息の支払いが高額になってしまい支払いが大変な人は、借り換えローンを利用すると支払う利息を抑えられます。

現在消費者金融で借りているお金を、ろうきんなど低金利の金融機関に借り換えすると、金利が半分以上減少することも。

今どこかからお金を借りており、その金利が高くて苦しんでいる人は一度借り換えローンの利用を検討するといいでしょう。

おまとめローンで借入を1社に絞ると毎月の返済が楽になる

おまとめローンとは、複数社からの借り入れを1社にまとめて借り換えるローンのことです。

おまとめローンを利用するメリットは以下のとおりです。

おまとめローンのメリット

- 借り入れ先を1つにすることで支払日の管理が簡単になる

- 金利が低くなる

- 新たに借り入れがしやすくなる

現在複数社からお金を借りている場合、それぞれの借入先が指定した支払日に返済をしています。

支払日は企業によって違うので、3社からお金を借りている場合、毎月3日間支払いを行わなければなりません。

支払日がバラバラだと管理が面倒で、支払い忘れやお金が不足してしまうなどのトラブルが起きやすくなります。

おまとめローンで借り入れを1社にまとめることで、こうした支払いに関するトラブルを防げるので便利です。

借り換えローンと同じく、おまとめローンも現在の利率より金利が低くなるでしょう。

金利が低くなるだけでなく、1ヶ月の支払金額も減らせるので毎月の負担が少なくなります。

毎月の支払金額が高く、負担に感じている人はまずおまとめローンを検討しましょう。

複数社で借り入れしていると、「これ以上借り入れを増やすと貸し倒れのリスクがある」と判断され、新しくお金を借りることが難しくなります。

審査に通らなかった人の多くの理由がこれで、借入先が多いと新しく審査に通りません。

しかし、おまとめローンで借入先を1つにすると、借りている金額は変わらなくても「他に借り入れている会社は1つのみ」と判断されます。

その結果新たな借入の審査に通りやすくなる可能性が高いです。

複数社で借り入れがあり、さらに追加でお金を借りたいと考えている人は、まず借り入れをまとめるといいでしょう。

持ち家がある人は不動産担保ローンでお金を借りられる

持ち家がある人は、不動産を担保にお金を借りられます。

不動産を担保にするので、もしお金を返済できなくても不動産を売却する形で完済できます。

不動産担保ローンで重視されるのは、担保にする住宅の価値です。

お金を貸す金融機関は、最悪お金が返済されなくても不動産を売ることで資金を回収できるので、申込者の支払い能力が低くても問題ありません。

ある程度の審査はありますが、収入が低かったり、安定した仕事をしていなかったりと、一般のカードローンでは融資を受けられない条件の人でもお金を借りられる可能性が高いです。

所持している不動産の価値によっては高額融資も望めるので、まとまったお金が必要な人には便利な制度でしょう。

不動産担保ローンの取扱金融機関を一部ピックアップしました。

| 金融機関 | 借入限度額 | 金利 |

|---|---|---|

| ろうきん | 30万円~1億円 | 0.575%~3.100% |

| 三井住友トラストローン | 300万円~10億円 | 15.00%以下 |

| 西日本シティ銀行 | 50万円~1億円 | 3.25~5.0% |

不動産担保ローンの金利も、借入先によって大きく異なります。

カードローンの金利が低い金融機関は不動産担保ローンの金利も低い傾向にあります。

金利をなるべく抑えたい人は、事前に金利を調べてから借り入れ先を選びましょう。

また不動産担保ローンは一般的なカードローンよりも申込可能な年齢の幅が広く、高齢者がお金を借りることも可能です。

例えば楽天銀行の不動産担保ローンは、満20歳以上70歳未満で満80歳までに完済できれば申し込めます。

会社がお金を貸してくれる従業員貸付制度を利用する

正社員で働いている人なら、勤務先に従業員貸付制度がないか確認してみましょう。

従業員貸付制度とは、福利厚生の1つです。

会社に正社員として所属している人に向けて、会社がお金を貸してくれる制度。

金利は2~4%と非常に低く、社内審査のみで貸し付けしてもらえるのでメリットが多いです。

融資まで2~3週間ほどかかるのが一般的で、会社にお金がないと知られてしまうのがデメリットでしょう。

その点が気にならないのであれば、消費者金融で借りるよりも会社からお金を借りる方が返済を楽にできます。

従業員貸付制度の有無は会社の担当者に確認するか、社内規定などを確認しましょう。

勤続年数が短い人は社内での信用が低いと判断される場合があるので、なるべく勤続年数を伸ばしてから利用するのがおすすめです。

公務員は共済組合の貸付制度で目的自由な借り入れができる

公務員の人は、共済組合の貸付制度を利用できます。

一般会社の従業員貸付制度と同じような福利厚生の一環で、利用目的を問わず公務員がお金を借りる制度です。

借り入れたお金は、引っ越しや家具の購入、子どもの学費など様々な目的で利用できます。

共済組合の貸し付けの種類と利用目的は以下のとおりです。

| 貸し付けの種類 | 使用目的 | 限度額 |

|---|---|---|

| 普通貸付 | 自動車や家電などの購入 | 給料月額の6ヶ月分 |

| 住宅貸付 | 住宅の新築、増築、改修、敷地購入 | 組合員期間と給料により決定 |

| 一般災害貸付 | 災害などの損害や盗難による損害 | 給料月額の6ヶ月分 |

| 住宅災害貸付 | 震災などの損害 | 住宅貸付と同じ |

| 住宅災害再貸付 | 住宅貸付を受けた上での災害による損害 | 住宅貸付と同じ |

| 医療貸付 | 本人または扶養者の医療、療養 | 給料月額の6ヶ月分 |

| 入学貸付 | 本人または扶養者の進学 | 給料月額の6ヶ月分 |

| 就学貸付 | 本人または扶養者の修学 | 1年の就学に付き180万円 |

| 結婚貸付 | 本人または扶養者の婚姻 | 給料月額の6ヶ月分 |

| 葬祭貸付 | 本人または扶養者の葬祭 | 給料月額の6ヶ月分 |

| 高額医療貸付 | 本人または扶養者の高額医療費 | 高額医療費相当額 |

| 在宅介護対応住宅貸付 | 要介護者にかかわる住宅貸付 | 受託貸付の限度額から介護に必要な金額 |

| 出産貸付 | 本人または扶養者の出産 | 出産費用相当額 |

共済組合の金利は従業員貸付制度よりも低く、1.26%。

共済組合の貸付制度は、一般のカードローンとは違う基準で審査、貸付を行っています。

そのため、ブラックリストに入っている人でも借りられる可能性が高いです。

融資までに時間はかかりますが、とにかく低金利でお金を借りたい公務員の人は共済組合の貸付制度がおすすめです。

自己破産や債務整理をしたら生活サポート基金を利用しよう

生活サポート基金は、自己破産や債務整理などを経験した人にもお金を貸してくれる唯一の機関です。

自己破産などは信用情報に金融事故として記録されます。

金融事故の記録があると、カードローンなどの借入審査に通りにくくなります。

そういった金融事故がある人にもお金を貸してくれるのが生活サポート基金です。

生活サポート基金は、生活再生のサポートを目的とした機関。

借り入れの返済に苦しんでいる人や、生活費が困窮しているのにお金が借りられない人でも借り入れできる可能性があります。

一般の金融機関では審査に通らない、審査に通りにくい状況の人は利用を検討してみましょう。

しかし生活サポート資金はいくつか注意しなければならない問題があります。

生活サポート基金は東京を中心に活動している一般法人です。

サポートできる範囲は、以下の地域に居住している人のみと決められています。

- 東京都

- 埼玉県

- 神奈川県

- 千葉県

この地域以外に住んでいる人は、申し込みをしても断られてしまうので注意しましょう。

自己破産や債務整理をした人にお金を貸す行為は、非常にリスクが高いです。

貸し倒れのリスクを抱えているので、生活サポート基金では必ず保証人を立てなければなりません。

基本的に保証人を立てなければ借り入れが難しいので、親族などに頼んで保証人になってもらいましょう。

どうしても保証人が立てられない場合、代わりに持ち家などを担保に入れると借り入れが可能になる可能性もあるので、相談して代替案を出してもらってください。

解約返戻金を担保にお金を借りる生命保険契約者貸付なら審査がない

生命保険の契約者貸付は、審査なしで最短即日融資をしてもらえる制度です。

| 制度 | 生命保険 契約者貸付 |

|---|---|

| 対象者 | 解約返戻金のある保険に加入しており、 保険会社が契約者貸付を取り扱っている場合 |

| 限度額 | 解約返戻金の7~9割ほど |

| 返済期限 | なし |

| 金利 | 2~5%ほど |

| 融資スピード | 即日~1週間ほど |

解約返戻金を担保にお金を借りる制度で、金利は高くても5%前後と、とても借りやすい貸付です。

返戻金を担保にするので、借りたお金を返済できなかった場合は返戻金から返済します。

そのため収入がなくても問題なく、借り入れのために審査がありません。

生命保険の契約者貸付は、解約返戻金が得られる保険を契約している人のみ利用できます。

解約返戻金とは?

解約返戻金は、契約している保険を解約するときに契約者に払い戻されるお金です。

返戻金がある保険は、死亡保険や終身保険といった積立型の保険が多いでしょう。

契約者貸付を利用したい人は、契約している保険に解約返戻金があるかを確認してみましょう。

大手保険会社の契約者貸付で、融資までにかかる時間をまとめました。

| 保険会社名 | 即日融資 |

|---|---|

| 第一生命 | 対応可能 |

| 日本生命 | 平日14時半までの手続きで当日入金 |

| かんぽ生命 | ×(翌営業日振込) |

| 明治安田生命 | × |

| 住友生命 | 対応可能 |

早めに融資して欲しい人は、電話などで各生命保険会社に相談しましょう。

株を持っているなら株を担保に借りられる証券担保ローン

株を保有している人なら、証券担保ローンが利用できます。

証券担保ローンとは、手持ちの有価証券を担保としてお金を借りるローンです。

株を担保に入れて借りる有担保ローンなので金利が低く、年率4.0%前後で借り入れできます。

担保に入れている間も株主の権利は保持できるため、一時的に株を売却するよりリスクを抑えられる可能性があります。

証券担保ローンで借りられる金額は、担保とする株式の時価評価5~7割程度。

例えば、時価評価1,000万円の株を所持していれば、500~700万円借りられる想定です。

カードローンを利用するよりも低金利でまとまった金額を借りられるので、非常に便利な借入方法と言えるでしょう。

資金使途は決められておらず自由なため、株を購入する・運用する以外の目的で使ってもOK。

リフォームや旅行といった個人的な目的でも利用できるため、株を所持している人は一度検討してください。

借入期間が半年~1年ほどと短めに設定されている場合もあります。

借り過ぎると返済が追いつかず株を売却しなければならないので、気を付けて利用しましょう。

証券担保ローンは、コムストックローンWebサイトからの申し込みがおすすめです。

ゆうちょ銀行の自動貸付なら預金を担保に借り入れできる

ゆうちょ銀行の「自動貸付」も審査なしでお金を借りられる方法です。

自動貸付はゆうちょ銀行の定期預金を利用している人が対象で、預け入れているお金を担保に貸し付けてもらいます。

| 制度 | ゆうちょ銀行自動貸付 |

|---|---|

| 対象者 | ゆうちょ銀行で定額貯金(定期貯金)を契約している人 |

| 限度額 | 預金金額の90%以内 |

| 返済期限 | 2年 |

| 金利 | 担保定額貯金の場合:返済時の約定金利(%)+0.25% 担保定期貯金の場合:預入時の約定金利(%)+0.5% |

| 融資スピード | 即日 |

ゆうちょでお金を借りるメリットは、他の借入方法と比較しても金利が低いこと。

消費者金融では18.0%ほどの金利がかかるのに対して、ゆうちょ銀行の自動貸付では0.25~0.5%の低金利。

表を確認すると約定金利がプラスされるとありまが、これは0.001%ほどの金利なので、返済額にはほとんど影響しません。

審査不要な上に低金利で借りられるゆうちょ銀行の自動貸付ですが、そもそも担保となる貯金がないと利用できません。

普段から使っているゆうちょ銀行口座が定額・定期預金の契約になっているかどうかは、通帳の記載で確認可能です。

通帳の「定期定額自動貸付」の部分に「◯」が記載されていれば、自動貸付を利用できます。

質屋なら高価な品物を預けて3ヶ月間お金を借りられる

とても原始的な方法ですが、審査なしで即日融資を受けるなら質屋でお金を借りるもおすすめです。

質屋は金銭的な価値のあるものを預けると、その価値分のお金を借りられるお店。

最新型のiPhoneなら5~8万円ほど借りられますし、ブランド物のバッグや時計などもまとまったお金が借りられます。

質屋で借りられるお金は、質入れする品物の査定金額に対して7~9割程度の金額です。

品物の価値が高ければ高いほど、高額融資も望めます。

質屋では、品物を預けてお金を借りてから3ヶ月以内にお金を返済しなければなりません。

しかし、預けた品物を担保に借り入れているので、支払いできなかった場合はこの品物を質屋に売却する形で返済可能です。

これを質流れといい、質流れになった品物はもう手元に戻ってきません。

最悪手元からなくなってもいい品物ならば、返済するお金の工面が難しい場合も安心です。

ただし、絶対に手放したくないものであれば必ず3ヶ月以内に返済しましょう。

お店に行く必要があるので少し面倒ですが、確実にお金を借りられるので価値のあるものを持っている場合は質屋もおすすめです。

今すぐお金が借りたい人は交番からお金を借りられる

財布が盗まれた、落としてしまったなど緊急的にお金が足りなくなってしまったときは、交番でお金を借りられます。

交番からお金を借りる制度は「公衆接遇弁償費」といい、無利子で利用可能です。

公衆接遇弁償費は正当な理由があり、どうしてもお金が必要になった人向けの制度です。

お金を借りる際に書類の記入と、なぜお金が必要なのか理由の説明が求められます。

「生活費が足りない」「パチンコでお金がなくなった」などの理由では借りられないので注意しましょう。

借りられるお金は上限1,000円程度で、必ず返済しなければなりません。

返済しないと詐欺罪で逮捕されてしまう可能性があるので、その点も注意しましょう。

どうしてもお金が必要なら親や友人を頼るのも1つの方法

どうしても審査や担保なしでお金を借りたい場合、親や友人から借りるのも1つの手です。

公的機関を通してお金を借りるわけではないので、審査や担保が不要なのはもちろん、その場ですぐにお金を借りられます。

ただ、知り合いからお金を借りると関係にひびが入る可能性も考えられます。

知り合いからお金を借りる場合は、確実に返済すること、返済できる金額に抑えることなどを意識しましょう。

中には、借用書などをしっかり作れば貸してくれる人もいます。

必ず返す意思があるなら、誠実さを理解してもらうためにも借用書などを作成するといいでしょう。

公的融資制度は仕事をしていなくても借りられる

カードローンや生活サポート基金など、どんなサービスを通してもお金を借りられなくなってしまった人は、公的融資制度を頼りましょう。

日本には、様々な理由で国や市役所でお金を借りる制度が設けられています。

個人や事業主に向けてお金を貸し付けてくれる制度の総称を公的融資制度といいます。

公的融資制度は、無利子または低金利で利用できるので、本当に生活に困っている人にとってはありがたい制度。

また、制度によっては働いていなくても借りられます。

ただし、公的融資制度はその他の借り入れ制度やカードローンなどを利用できない人に限られるので、誰でも利用できるわけではないとを覚えておきましょう。

公的融資制度の中でも、特に覚えておきたい制度を紹介します。

至急お金が必要なら緊急小口資金を使おう

緊急で一時的にお金が必要な人は、緊急小口資金を使いましょう。

緊急小口資金は、一時的に生計維持が困難な世帯にお金を貸し付けてくれる制度です。

公的融資制度は審査に時間がかかるため、融資までに1ヶ月ほどかかる場合も多いです。

しかし、緊急小口資金は緊急時の対応に使う制度なので、申請から5日程度で借入可能。

金額は通常10万円以内に定められていますが、以下の条件に該当する世帯は20万円以下に増額されます。

- 世帯の中にコロナウイルス感染症に罹患している人がいる

- 世帯の中に要介護者がいる

- 世帯人数が4人以上いる

- コロナウイルス感染症の拡大防止対策で休校等になった子どもの世話を行わなければならなくなった労働者がいる

- 風邪症状などコロナウイルス感染症に感染した可能性がある子どもの世話を行わなければならなくなった労働者がいる

- 上記以外で、休業などによる収入の減少で生活費用が不足している

コロナウイルスに関係する問題で生活が困窮してしまった家庭は緊急小口資金も増額されるので、該当家庭はしっかり申告しましょう。

国の制度で1番早く対応してくれるのが緊急小口資金です。

どの金融機関からもお金が借りられず、生活に困っている人は早めに申し込みましょう。

緊急小口資金の申込先は、各市町村の社会福祉協議会です。

母子父子寡婦福祉金は消費者金融と違って働いていなくてもお金を借りられる

母子父子寡婦福祉資金は、ひとり親世帯または父母のいない子どもが利用できる制度です。

婚姻しておらず、片親で子育てをしている人、両親がいない20歳以下の子どもが対象。

制度 貸し付け対象 母子福祉資金 ① 20歳未満の児童を扶養している配偶者のない女子(母子家庭の母)

② ①が扶養している20歳未満の児童及び20歳以上の子等

③ 20歳未満の父母のない児童父子福祉資金 ① 20歳未満の児童を扶養している配偶者のない男子(父子家庭の父)

② ①が扶養している20歳未満の児童及び20歳以上の子等寡婦福祉資金 ① かつて配偶者のない女子として20歳未満の児童を扶養していたことのある配偶者のない女子(寡婦)

② ①が扶養している20歳以上の子等

③ 40歳以上の配偶者のない女子で、母子家庭の母及び寡婦以外のもの

この条件に当てはまれば、仕事をしている必要はありません。

消費者金融などと違って働いていなくてもお金を借りられるので、本当に困っている片親家庭を救う制度です。

子どもは20歳未満が対象となるため、大学生でも対象に入ります。

生活費だけでなく、就学用のお金も貸し付けしてくれるので、用途に合わせて利用できます。

| 貸し付けの種類 | 使用目的 | 限度額 |

|---|---|---|

| 生活資金 | 生活を維持するための支払い、費用 | 月額 141,000円 |

| 事業開始資金 | 事業を始めるための費用 | 3,030,000円 |

| 事業継続資金 | 事業を継続するための費用 | 1,520,000円 |

| 修学資金 | 子どもの教材購入、通学などにかかる費用 | 月額96,000円 |

| 技能習得資金 | 親が就業する際に必要な技術・知識を得るための費用 | 816,000円 |

| 修業資金 | 子どもが就職する際に必要な技術・知識を得るための費用 | 460,000円 |

| 就職支度資金 | 就職するために必要な衣服、身の回りのものを購入する費用 | 330,000円 |

| 就学支度資金 | 小学校~大学院、専門学校などに入学する際に必要な入学資金 | 590,000円 |

| 住宅資金 | 現在住んでいる家を改築、増築する、または新しく購入するための費用 | 2,000,000円 |

| 転宅資金 | 転居に伴う敷金、礼金などの費用 | 260,000円 |

| 医療介護資金 | 医療や介護を受けるために必要な費用 | 500,000円 |

| 結婚資金 | 子どもが結婚する際に必要な費用 | 300,000円 |

母子父子寡婦福祉資金にかかる金利はとても低く、それぞれ1%前後です。

保証人を立てられる場合は無利子で借り入れできるので、親族に頼れる人がいたら相談してみてもいいでしょう。

目的別に用意された資金が多く、本当に困っている人を助けてくれる制度です。

ひとり親家庭、両親がいない未成年の子ども、過去1人で子育てを行った40歳以上の人は、一度市役所に相談してみましょう。

失業した人や求職中の人が今すぐお金を借りたいときに使える方法

急な失業やコロナによる休業で生活が苦しい人がお金を借りられる方法を紹介します。

失業した人は安定した収入がないとみなされ、消費者金融や銀行カードローンの審査に通らない可能性が高いです。

失業者で生活費のためのお金が必要など、お金を借りたい理由が明確な場合は、国の公的融資制度を利用しましょう。

新型コロナウイルスの影響で融資制度の条件が緩和されている

コロナウイルスの影響を受けて生活が困窮した人は「総合支援資金」と「緊急小口資金」が利用できます。

この2つの制度は新型コロナウイルスによる自粛の影響で失業者が増加したため、2020年3月より条件の緩和や借入上限額の追加などが行われています。

生活福祉資金貸付制度では、新型コロナウイルス感染症の影響を踏まえ、貸付の対象世帯を低所得世帯以外に拡大し、休業や失業等により生活資金でお悩みの方々に向けた、緊急小口資金等の特例貸付を実施します。

引用:生活福祉資金貸付制度-厚生労働省

貸付の対象を拡大して、幅広い人が対象になるよう変更されています。

各制度の詳しい内容はこちらです。

| 制度 | 融資スピード | 対象者 | 上限額 | 据置期間※1 | 返済期限 | 利子 | 保証人 |

|---|---|---|---|---|---|---|---|

| 総合支援資金 | 1ヶ月 | 新型コロナウイルスの影響を受け、収入の減少や失業などにより生活に困窮し、 日常生活の維持が困難になっている世帯 |

二人以上:月20万円以内 単身:月15万円以内 |

1年以内 | 10年以内 | 無利子 | 不要 |

| 緊急小口資金 | 最短5日 | 新型コロナウイルスの影響を受け、休業などにより収入の減少があり、 緊急かつ一時的な生産維持のための貸付を必要とする世帯 |

10万円以内 特例の場合:20万円 (学校の休業、個人事業主など) |

1年以内 | 2年以内 | 不要 | 無利子 |

※1 利息のみの返済期間のこと

参考:大阪府社会福祉協議会

失業者を対象とした制度のため、長い間無利子で借り入れできます。

生活が困窮していて急いでお金が必要な人は、緊急小口資金に申請しましょう。

国の公的制度は金利がかからないなどのメリットがある代わりに、お金を受け取れるまで1週間~1ヶ月以上かかる場合が多いです。

そのため、「今月の家賃が払えない」といった急ぎでお金を用意したい人には不便です。

緊急小口資金は対応が早いので、国の制度の中でも最も早い5日程度でお金を受け取れます。

公的融資の受け付けは社会福祉協議会で行っているので、まずは相談してみましょう。

職業訓練している人はハローワークを通して職業訓練受給給付金を受け取れる

無職でも職業訓練を受けていると、「職業訓練受給給付金(求職者支援制度)」が利用できます。

| 制度 | 職業訓練受講給付金(求職者支援制度) |

|---|---|

| 対象者 | 雇用保険を受給できない求職者の人が、ハローワークの支援指示により職業訓練を受講する場合、職業訓練期間中の生活を支援するための給付を受け取れる |

| 支給額 | 月10万円 (+交通費、宿泊費) |

失業や転職で仕事を探している人が、ハローワークに申請すると受け取れるお金です。

給付金なので返済の必要がなく、職業訓練期間の生活費として利用できます。

ただし金額は月額10万円なので、給付金だけでは生活が厳しい人も多いでしょう。

生活が苦しい場合、追加で「求職者支援資金融資制度」の制度を利用できます。

求職者支援資金融資制度は月5万円(同居配偶者がいる場合は10万円)を借り入れできるので活用しましょう。

職業訓練受講給付金だけでは生活できないなら求職者支援資金融資を活用する

職業訓練受講給付金だけでは生活が厳しい人のために、求職者支援資金融資制度があります。

制度の名前が似ているので紛らわしいですが、職業訓練受講給付金と求職者支援資金融資制度には以下のような違いがあります。

| 職業訓練受講給付金 | 職業訓練中の生活費として、お金を給付してもらえる制度。お金は返済しなくていい。 |

|---|---|

| 求職者支援資金融資制度 | 職業訓練受講給付金だけでは生活費が足りない人にお金を貸してくれる制度。お金は返済する必要がある。 |

大きな違いは、給付か融資かの点です。

求職者支援資金融資制度は、職業訓練受講給付金のみではお金が足りない人のために融資を行う制度です。

月額10万円の給付では生活が厳しい人は、求職者支援資金融資制度を利用しましょう。

求職者支援資金融資制度の詳細について見ていきましょう。

| 対象者 | ①職業訓練受講給付金の支給決定を受けた人 ②ハローワークで求職者支援資金融資要件確認書の交付を受けた人 |

|---|---|

| 貸付額 | 月額5万円または10万円×受講予定訓練月数 |

| 金利 | 年3.0% |

| 担保、保証人 | 不要 |

| 貸付方法 | 本人の口座に一括振り込み ※ろうきんの口座に限る |

求職者支援資金融資制度を利用できるのは、職業訓練受講給付金の支給が決定した人のみです。

さらにその中で、求職者支援資金融資要件確認書を交付してもらえた人となります。

求職者支援資金融資要件確認書を交付してもらうには、以下の条件をクリアしなければなりません。

- 貸付の希望理由が適当であると認められる

- 貸付金を返済する意志があると認められる

- 暴力団員ではない

生活が困窮しているなど、有志が必要な理由に正当性があれば問題ありません。

贅沢品の購入、ギャンブルなどを理由に借りるのは当然できないので覚えておきましょう。

貸付金額は、同居、または生計を同一にしている配偶者、子どもや父母がいる場合は10万円。

1人暮らしなど、同一生計が自分のみの人は5万円になります。

貸付金額は低めですが、金利は3.0%と非常に低く、返済しやすいのがありがたいポイントです。

お金の貸付や返済は、労働金庫(ろうきん)の口座を通して行われます。

求職者支援資金融資制度を利用する際にろうきんの口座を持っていない人は、口座の作成からになるので気をつけましょう。

求職者支援資金融資制度で借りたお金の返済は毎月末日に行います。

しかし、職業訓練を辞めた場合などは契約変更の手続きを行わないと一括返済が求められます。

低金利で借りられる分、返済についての決まりごとが厳しいので、申請時に必ずチェックしておきましょう。

職業や年齢に合わせた適切な借入方法を選べばお金を借りやすい

お金を借りるとき、安定した収入の有無だけでなく年齢や職業などもチェックされます。

専業主婦や学生など、収入が安定していない人は、審査時に見られるポイントも変わるのです。

消費者金融や銀行カードローンでは審査に通過しにくい立場の人でも、借入方法によっては審査に通る可能性が上がることも。

ここからは、年齢や職業などの属性が違う人別におすすめの借入方法をご紹介します。

専業主婦が自分名義でお金を借りるなら配偶者貸付

カードローンやフリーローンなど手軽にお金を借りられるサービスは、申し込み者本人に安定した収入があることを申込条件にしています。

そのため、専業主婦はカードローンの利用条件に当てはまらないことが多いです。

申し込みはできても審査段階で落とされてしまうこともあり、専業主婦は借り入れのハードルが高くなっています。

しかし、そんな専業主婦でもお金を借りられる制度が配偶者貸付。

配偶者貸付とは?

配偶者貸付は、申込者本人と配偶者の年収を合わせた金額の3分の1まで借り入れできる制度です。

この制度を利用すれば、収入がない専業主婦でも配偶者の年収の3分の1まで借り入れができます。

配偶者貸付が利用できるカードローンは限られているので、事前にチェックしておきましょう。

配偶者貸付ができる主なカードローンは以下のとおりです。

| 融資までの期間 | 金利 | 融資限度額 | |

|---|---|---|---|

| イオン銀行 | 最短5日 | 3.8~13.8% | 10~800万円 |

| ベルーナノーティス | 最短24時間 | 4.5~18.0% | 1~300万円 |

| PayPay銀行 | 最短翌営業日 | 1.59~18.0% | 1,000円~800万円 |

専業主婦でお金を借りたい人は、配偶者貸付がある貸金業者でお金を借りるといいでしょう。

ベルーナノーティスは女性向けのカードローンで、利用者の約74%が女性です。

Webでの申し込みもできますが、不安がある人は借り入れについて電話で相談できます。

女性が安心して利用できるよう、オペレーターが全員女性の専用ダイヤルも用意されているので安心です。

ベルーナノーティスで配偶者貸付を利用する際、配偶者の同意が必要になります。

配偶者に内緒で借りるのは難しいので、その点のみ注意しておきましょう。

自分名義で収入があるなら配偶者貸付がなくても借りられる

毎月1万円程度でも収入がある人は、主婦でもカードローンに申し込める可能性があります。

消費者金融などのカードローンでは、定期的な収入があれば申し込みができ、雇用形態は指定されていません。

アルバイトがお金を借りることもできるので、少しでも収入があるならカードローンが利用できます。

配偶者貸付は、配偶者の同意が必要になるため、内緒で借り入れするのは難しいです。

配偶者は家族にバレずに借り入れしたい人で多少の収入があるならば、カードローンに申し込んでみてもいいでしょう。

今専業主婦で働いていないけれど誰にもバレずに借り入れしたい場合は、一旦パートやアルバイトとして勤務を始めるのも1つの手です。

アイフルなどの消費者金融では、定期的な収入が見込めるのであれば勤務開始すぐでも申し込みできます。

19歳以下は自分名義で利用できないカードローンが多い

これまで、18歳や19歳の未成年の人は、消費者金融や銀行カードローンでお金を借りられませんでした。

しかし2022年4月からの法改正により成人年齢が18歳に引き下げられ、法律上18歳からお金を借りれます。

ただ、現時点で18歳から申し込みできるカードローンはあまり多くありません。

大手消費者金融では、以下の2社が18歳からの借り入れに対応しています。

| 消費者金融名 | 申込可能年齢 |

|---|---|

| プロミス | 18歳~74歳まで ※収入が年金のみの方は申込不可 |

| アコム | 18歳~69歳まで |

法律的に問題がなくても、各社の申込基準をクリアできていなければ18歳の借り入れは難しいです。

18歳でお金を借りたい人は、プロミスかアコム※を選びましょう。

※18歳、19歳の方は契約に至りづらい可能性がございます。また、収入証明書のご提出が必要になりますので、ご準備をお願いいたします。

ただし、高校生は自分名義でお金を借りられないので注意してください。

消費者金融を使えば、20歳未満でも親にバレずにお金を借りることは難しくないでしょう。

また、法改正に合わせて日本貸金業協会のガイドラインにより、20歳未満の申し込みは収入証明書の提出が義務付けられています。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。また、当該書類は、当該貸付けに係る契約に定められた最終の返済期日まで保存するなど、貸金業法施行規則第10条の18第2項の規定に沿って保存するものとする。

引用:成年年齢引下げを踏まえた対応について|日本貸金業協会

つまり、アルバイトでもいいので収入を得ている証明ができないと借り入れできません。

給与明細や源泉徴収が収入証明書として利用できるので、申込前に必ず準備しておきましょう。

学生で消費者金融の利用に抵抗があるなら、クレジットカードのキャッシングか学生ローンもおすすめです。

20歳未満が今すぐお金を借りるなら親の同意を得て学生ローン

学生なら、未成年でも学生ローンが利用できます。

学生ローンとは?

学生ローンは学生向けのカードローンで、申し込みには学生証の提出が必要です。

借りられる金額はそこまで多くないですが、銀行のフリーローンなどで審査に通りにくい学生の強い味方です。

学生ローンの申し込みは18歳以上から可能で、保護者に連絡は行きません。

親にバレずに学生がお金を借りるなら、学生ローンの利用がおすすめです。

一例として、有名な学生ローンをまとめました。

| 学生ローン名 | 金利 | 融資時間 | Web申し込み |

|---|---|---|---|

| カレッヂ | 15.0~17.0% | 最短即日 | ◯ |

| フレンド田(でん) | 12.0~17.0% | 最短即日 | ◯ |

| ニチデン | 9.13% | 最短即日 | ◯ |

いずれもいわゆる消費者金融ですが、学生への貸し付けに特化しています。

大手消費者金融よりも少し金利が低いので、学費の補填や教材の購入などでどうしてもお金が足りないときは、学生ローンを利用するといいでしょう。

20~40歳におすすめの少額ローン「CREDZIT」は現在申込停止中

| 金利 | 14.959%~19.945% |

|---|---|

| 融資額 | ベーシックプラン:10万円 プレミアムプラン:50万円 |

| 無利息期間 | ベーシックプランは無利息で利用可能 |

| 即日融資の申込制限時間 | 午前中 |

| 返済日 | – |

| 毎月の最低返済額 | – |

| 担保・保証人 | 不要 |

インターネット完結型のカードローンで最近話題を集めているのが、「CREZIT」です。

「デジタルネイティブ向けモバイルクレジット」のキャッチコピー通り、申し込みから融資まで完全にWeb完結型。

インターネットでのやりとりなどに慣れている人向けに開発された融資サービスです。

CREZITは他の消費者金融カードローンと違い、プランによって金利や借入限度額が違います。

| ベーシックプラン | プレミアムプラン | |

|---|---|---|

| 金利 | 0.00% | 15.00% |

| 限度額 | 10万円 | 50万円 |

| 利用条件 | 誰でも可能 | ベーシックプランで利用実績を積む |

CREZITを初めて利用する人は必ずベーシックプランから始まります。

借り入れできる金額は上限10万円なので、少額融資しかできませんが、借入時に金利がかかりません。

CREZITベーシックプランでは、借り入れたお金を必ず3ヶ月で返済します。

この3ヶ月間、ベーシックプランでは金利がかかりません。

CREZITで6万円借りた場合、その翌月から毎月2万円ずつ、3ヶ月間で返済します。

借入金額によって毎月の返済金額は高くなりますが、利息がかからないのは大きなメリットです。

ベーシックプランで借り入れと返済を繰り返すと、利用実績が溜まります。

この実績が積み重なっていくと、借入限度額が上がり、最終的に50万円まで借りられるプレミアムプランを利用できます。

プレミアムプランは一般の消費者金融と同じように金利もかかりますが、15.0%なので金利も低め。

使い勝手がよく、消費者金融で借りるのをためらってしまう人でも借り入れしやすいでしょう。

CREZITは、お金がないことによる機会損失を嘆いた創業者によって立ち上げられた会社です。

20代~40代あたりの、スマホでの取り引きが難しくなく、あと少しお金があればやりたいこともできる、という若者の味方です。

学生を含め、40代未満の人は審査で優遇される傾向にあるので、該当する人は申し込んでみるといいでしょう。

就職に内定しているなら内定者向けローンを利用できる

カードローンでお金を借りる際、条件の1つが「安定した収入があること」です。

そのため、無職の人はカードローンの審査に基本通りませんが、就活中などで仕事をしていないタイミングでどうしてもお金がなくて困っている人も多いでしょう。

そんなときにおすすめなのが内定者向けローンです。

内定者向けローンとは、内定が決まっていると証明できる人にお金を貸してくれるローンです。

内定者向けローンは、以下のような自由な目的でお金を借りられます。

- 仕事が始まるまでの生活費

- 就職が決まっている学生の卒業旅行費

- 新生活のための準備資金

- 仕事に必要な資格(運転免許など)の取得費用

生活費がなくて困っている人はもちろん、新しく仕事をするための引越し費用や準備資金にも利用できます。

新卒で内定をもらっている大学生でも、内定を証明できる書類があれば卒業旅行費など娯楽費用としても借入可能です。

内定者向けローンは金利も低めで利用しやすいですが、注意しなければならないポイントがあります。

内定者向けローンは、誰でも利用できるわけではありません。

例として、東海ろうきん内定者向けローンの利用条件を見てみましょう。

(1)お申込み時年齢が満20歳以上30歳未満の方

(2)内定が証明できる書類(内定通知書等)をご提出いただける方

(3)SMBCファイナンスサービス㈱の保証が受けられる方

引用:東海ろうきん内定者向けローン「みらいず」

内定者向けローンは、基本的に30歳以下までしか利用できません。

低金利で目的自由なカードローンですが、20代の若者向けなので注意しましょう。

内定者向けローンで借り入れたお金は、初任給支給まで金利のみの返済でいい場合がほとんどです。

元金の返済は、給料をもらえて生活が安定してからになるので、返済で苦しむ可能性も低いのが嬉しいポイント。

就職が決まっている人は、内定者向けローンでの借り入れがおすすめです。

生活保護者がお金を借りるなら要保護者金融援護資金貸付しか利用できない

生活保護者は、基本的にカードローンなどの融資制度でお金を借りられません。

生活保護として給付されているお金は、収入として認められないからです。

生活保護者は安定した収入がないと判断され、審査に通るのはとても難しくなっています。

すでに国からお金をもらっているので、国の公的融資制度を利用できません。

生活保護者がお金を借りられるのは、要保護者緊急援護資金貸付のみです。

要保護者緊急援護資金貸付とは、生活保護受給者で、かつ非常に生活が困窮しており、このままでは生活が続けられないと認められた人が利用できる融資制度です。

今のままでは生活ができないほどお金に困っている人に対して、必要最低限の融資を行う最後の救済措置です。

この制度を利用するための条件はとても厳しく、軽い気持ちで申請しても通らない可能性があります。

本当にどうしてもお金が足りない場合のみ、ケースワーカーに相談しましょう。

今すぐお金借りるために押さえておきたいポイントまとめ

ここまで、今すぐお金を借りる手段から、様々なお金を借りる手段についてご紹介してきました。

今すぐお金を借りたい人は即日融資に対応している借入方法を利用すれば基本的に問題ありません。

しかし、申込方法や申し込むタイミングによっては今日中に融資してもらえない可能性があります。

今すぐお金を借りたい人が今日中にお金が借りられるように、押さえておきたいポイントをまとめました。

今すぐお金を借りたい、できる限り早くお金を借りたい人は必ずチェックしておいてください。

- Webやアプリから申し込む

- 遅くとも19時までに申し込みを完了させる

- 誰にもバレたくないなら郵送物と電話連絡を回避する

- 借入金額を50万円以下にする

- 現在借り入れがある人は少しでも返済する

- 過去5年以内の金融事故がないか確認しておく

今日中に借りたいなら必ずWebやアプリから申し込む

消費者金融カードローンへの主な申込方法は以下のとおりです。

- Web

- アプリ

- 店頭

- 電話

- 無人契約機

- 郵送

今すぐお金を借りたい人は、必ずWebまたはアプリから申し込みましょう。

Webやアプリ完結の申し込みでは、審査がスピーディに行われるスコアリングシステムを採用しています。

入力した情報を自動でスコア化し、スコアを基準に審査をします。

人の手で情報を精査して審査するより早いので、審査結果が出るまでの時間を短縮できるのです。

また、Webやアプリから申し込むと、審査結果がメールで届きます。

本契約もそのメールに記載されているURLから指示通りに行えばいいので、自分のタイミングでどこでも契約可能です。

出先だったとしてもすぐに契約できるので、急いでいる人ほどWebからの申し込みがおすすめ。

Webやアプリからの申し込みで最も審査が早いのは消費者金融カードローンです。

今すぐお金を借りたいなら、消費者金融カードローンにWebから申し込みましょう。

カードローンは審査時間が決まっている!遅くとも19時までに申し込む

消費者金融カードローンは24時間365日申し込みできますが、審査を行っている時間は決まっています。

| 消費者金融 | 審査時間 |

|---|---|

| プロミス | 9:00~21:00 ※契約機により営業時間が異なります。 |

| アイフル | 9時~21時 |

| レイク | 8時10分~21時50分 |

| アコム | 9時~21時 ※最短30分審査は平日19時までの申し込みに限る |

| SMBCモビット | 9時~21時 |

21時に申し込んでも、審査と審査結果の通知は翌日以降になってしまうので、今すぐお金を借りられません。

申し込みから審査完了まで最短で30分ですが、混み合っていると1~2時間ほどかかります。

今日中にお金を借りたいなら、21時までに契約を完了させなければなりません。

今日お金を借りたいなら、19時までに申し込みを完了させておきましょう。

借り入れが夜だと間に合わないならば、午前中までに申し込んでおくのがおすすめです。

午前中に申し込んでおけば、よほどのことがない限り当日中に借り入れできます。

できる限り申し込みは午前中に、遅くても19時までに完了させておきましょう。

周囲に内緒で借りるなら郵送物と電話での在籍確認を回避する

お金を借りるときに行われるのが在籍確認です。

在籍確認は、申込時に入力した勤務先に本当に在籍しているかを確認するために行われます。

カードローンを利用するには安定した収入が必要なので、確実に働いていると確認しなければなりません。

職場に電話することで、申込者がそこで勤務しているかをすぐに確認できるので、在籍確認は基本電話で行われます。

在籍確認にはデメリットがあり、1つ目は電話での在籍確認に時間がかかる可能性があることです。

申し込んだ日が職場の休日だった場合、電話連絡をしても電話に出てくれる人はいません。

電話に出ないと在籍確認が取れなかったと判断され、審査が長引いてしまいます。

2つ目は、職場の人にお金を借りているとバレてしまう可能性が高くなることです。

在籍確認の電話は、申込者本人が電話に出る必要はありません。

本人が休んでいても、代わりの誰かが「〇〇はお休みを頂いております」「〇〇は今席を外しております」など、所属していると分かればOKです。

消費者金融カードローンの在籍確認は、社名は名乗らず個人名でかけてきます。

社名なしの個人名での電話が珍しい職場の場合、怪しまれてしまう可能性があります。

審査を滞りなく行うためにも、職場の人に借り入れがばれないためにも、電話での在籍確認はなしにするのが無難です。

電話での在籍確認をなしにするならアイフルがおすすめ

では具体的に電話での在籍確認をなしにするためにどのような対策があるのでしょうか。

電話による在籍確認をなしにする方法は、大きく分けて2つあります。

- 在籍確認がないカードローンに申し込む

- 書類提出に変えてもらう

まず1つ目の方法は、在籍確認がないカードローンに申し込むことです。

1番手っ取り早く在籍確認を回避するには、在籍確認がない借入先がおすすめです。

| 消費者金融 | 在籍確認をなしにする条件 |

|---|---|

| アイフル | 原則在籍確認なし |

アイフルは、原則在籍確認なしで申し込みできると明記しています。

アイフルでは、原則として電話による在籍確認はおこないません。審査を進めていく上で電話による確認が必要だとアイフルが判断した場合のみ、申込者の勤務先に電話をかけて在籍確認を実施します。

引用:カードローンの在籍確認はどのように実施される?電話連絡時の注意点も解説|アイフル

収入が不安定である、申込情報に不備や怪しい部分があるなど、問題がなければ基本的に電話による在籍確認はありません。

SMBCモビットも、Webから申し込めば原則在籍確認の電話連絡なしとしています。

Webから申し込めば電話連絡もなしになる上に、審査スピードも早くなるのでおすすめです。

2つ目の方法は、在籍確認を書類提出に変えてもらう方法です。

在籍確認は、職場に在籍しているとが分かればいいので、電話でなくても問題ありません。

源泉徴収票など、会社名や所在地が明記されている書類を提出すれば、電話連絡の代わりに認めてもらえます。

申込後に電話をして、在籍確認が難しい旨を伝えましょう。

オペレーターから、在籍確認の有無や方法の指示を受けるので、そのとおりにすればOKです。

電話による電話連絡を避けたい場合は、事前に収入証明書などの書類を用意しておくとスムーズに借り入れできます。

なるべく早く審査に通るために意識しておくといいポイント

なるべく早く審査に通るためには、申込前や申込時に意識しておくといいポイントがあります。

申込後では対応できないことばかりなので、申込前に確認しておきましょう。

審査を早く済ますため希望額を50万円以下にする

早く審査に通りたいなら、借り入れ希望金額を50万円以下に設定しましょう。

消費者金融で借りるとき、以下の条件に当てはまる場合は収入証明書の提出が必要です。

- 1度の借り入れが50万円以上になる場合

- 他社との借り入れの合計金額が100万円以上になる場合

収入証明書の提出はスマホ上で写真を撮影すればアプリやWebから提出できます。

提出自体は簡単ですが、収入証明書の確認に追加で時間がかかってしまいます。

できれば収入証明書の提出が必要ない状態で借り入れをするのがベストです。

他社からの借り入れがない人は、今回の借り入れが50万円以下になるように申し込みましょう。

他社で借り入れがある人は、合計金額を計算して100万円を超えないようにしてください。

一度お金を借りて期限を守って返済を続けていると、借り入れ上限額が上がる可能性も。

今すぐお金を借りたいなら、一旦低めの限度額で申し込んでおきましょう。

他社でお金を借りている人はできる限り返済して審査時にアピールしよう

現在他社から借り入れがある人は、少しでも返済を進めておきましょう。

複数社からの借り入れは、カードローンの審査においてマイナスに働きます。

すでに借り入れがあるのに追加でお金を借りると、お金に困っていると判断されてしまうからです。

お金に困っている人は返済用のお金を工面することが難しい場合も多く、貸し倒れのリスクが高くなります。

新しいカードローンの審査の際に「返済する意志がある」と認めてもらえるよう、他社からの借り入れはなるべく可能な限り返済しておきましょう。

過去5年以内にトラブルがないか信用情報機関で確認しておく

カードローンの審査では、JICCやCICといった信用情報機関に照会して信用情報を確認します。

信用情報はクレジットカードや分割払いなど、支払いに関する情報で、過去に金融事故がないかを確認します。

金融事故は、支払いの延滞や滞納、自己破産や債務整理といったお金に関するトラブルを指します。

信用情報には、ローンやクレジットカードの支払いだけでなく、スマホなどの分割支払いも含まれるので注意してください。

信用情報は5年間保管されるので、5年以内にこれらの金融事故がある人は審査でマイナスに働いてしまいます。

自分に金融事故があるかどうかは、信用情報機関に申請すれば確認可能です。

心当たりがある人は、申込前にチェックしておくといいでしょう。

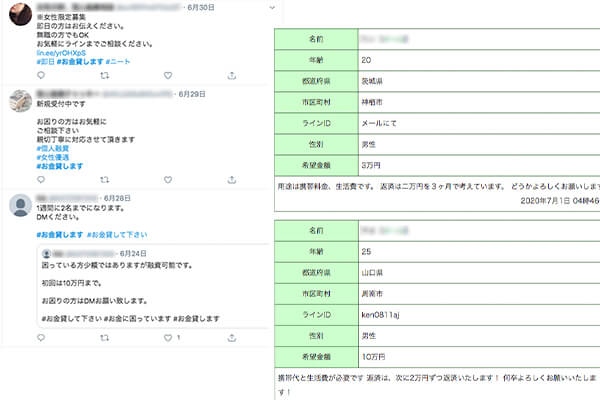

審査なしでお金を借りるSNSや掲示板で受け付けている融資は危険

審査なしでお金を借りる方法など調べていると、SNSで融資を受け付けている人や、個人間融資を促す掲示板などが見られます。

詐欺などのトラブルに巻き込まれる可能性があるだけでなく、中には違法で融資を行う闇金業者も紛れ込んでいるので、絶対に利用しないでください。

このような業者からお金を借りると法外な利息を請求され、さらにお金に苦しむケースも多くあります。

「無職でもOK!」「先着○名様限定」「力になります」などの言葉で煽って誘導していますが、絶対に利用しないでください。