今やスタンダードな支払い手段となったPayPayでもお金を借りられます。

PayPayからお金を借りるには、ホーム画面のミニアプリから申し込まなければなりません。

とはいえ、「2018年に始まったばかりのアプリから融資を申し込むのは不安」と感じる人も。

PayPayのカードローンについて詳しく知らないまま申し込むと、「思っていたものと違った」と後悔するかもしれません。

PayPayでスムーズにお金を借りる方法や、PayPay銀行カードローンの特徴を紹介します。

目次

PayPayがお金を借りる機能をミニアプリの1つとして実装

PayPayは2020年5月からミニアプリの機能の1つとして、お金を借りる機能を実装しました。

これまではPayPayにお金をチャージして支払ったりユーザー間の送金などがメインでしたが、PayPayを通してお金を借りられるようになったのです。

PayPayのキャッシング機能は、申込みなどのシステムから借り入れに至るまで、一般の消費者金融と少しずつ違うポイントがあります。

PayPayでお金を借りる場合の、どんな特徴があるのかまとめました。

PayPay銀行(旧ジャパンネット銀行)カードローンに申し込むことになる

まずは、PayPayでお金を借りるシステムについて紹介します。

PayPayでお金を借りる場合、「PayPay銀行(旧ジャパンネット銀行)カードローンに申し込む」ことになります。

PayPayのアプリを通して、PayPay銀行カードローンの申し込みページに入るということです。

つまりPayPayでお金を借りる行為は「銀行カードローンに申し込む」ことになり、借入時のルールなども銀行カードローンの法律や基準を遵守します。

ただし、過去PayPay銀行カードローンに申し込んだことがある方や、現在利用中の方は注意が必要です。

過去利用したことがあり、返済も終わっている方は再申し込み。

現在もPayPay銀行カードローンで借り入れがある方は増額申請となるので、PayPayアプリ内からは申し込みできません。

特に気をつけたいのが、ジャパンネット銀行カードローンを利用したことがある方です。

2021年4月5日より、ジャパンネット銀行はPayPay銀行に社名を変更しました。

社名が変わってもサービスや顧客情報はそのまま引き継がれているので、「借りたことがない」と思っていてもすでに申し込んだことがある可能性もあります。

PayPayアプリだけでなくPayPay銀行カードローンを利用したことがない方は問題ないので、アプリから申し込みましょう。

銀行カードローンだけど最短翌日融資

銀行カードローンは消費者金融カードローンよりも審査が厳しい傾向にあり、審査結果も即日では分かりません。

審査の際に警視庁のデータベースに照会する必要があり、これらの手続きに時間がかかってしまうからです。

一般的な銀行カードローンは、申込みから借り入れまで3営業日~1週間ほどかかります。

しかし、PayPay銀行カードローンは最短翌営業日に借り入れ可能。

審査や手続きが早く、お金借りるまでの時間が短縮されます。

銀行カードローンで最短翌営業日に借り入れできるのは、PayPay銀行カードローンなどのネット銀行のみです。

銀行カードローンでなるべく早めにお金を借りたい方は、PayPay銀行カードローンがおすすめです。

PayPay銀行カードローンは最大30日間の無利息期間がある

PayPay銀行カードローンを初めて契約する方は、借り入れから30日間は無利息で借りられる「無利息特約」があります。

無利息期間は自動で付与されるので特別な手続きは必要なく、初めてならば誰でも利用可能です。

消費者金融カードローンでは無利息期間を設けている企業が多いですが、銀行カードローンで無利息期間がある企業は非常に少ないです。

三菱UFJ銀行や三井住友銀行など、大手銀行カードローンでは基本的に無利息期間がありません。

1ヶ月分の利息を支払わなくて良くなるので、無駄な出費が減るのはとても嬉しい特典。

借り入れから1ヶ月以内に返済できるのであれば、利息を支払うことなく借り入れできる制度です。

PayPayでは、無利息期間が「借り入れ日」から始まるのもポイント。

アイフルなどの大手消費者金融では、基本的に契約日から30日間が無利息期間になります。

契約してから実際の借り入れまで3週間空いてしまうと、無利息で借り入れできる期間が1週間しかありません。

しかし、借り入れ日から30日間の無利息期間となると、契約から借り入れまで3週間かかっても、無利息期間は借り入れた日からまるまる30日間になります。

30日間の無利息期間を無駄なく使いたいならば、PayPay銀行カードローンがおすすめです。

完済まで30日以上かかりそうな場合は、PayPay銀行カードローンよりも上限金利の低いカードローンを選びましょう。

PayPay銀行と同じネット銀行の、楽天銀行でもカードローンを展開しています。

PayPay銀行カードローンは最大1,000万円まで借り入れできる

PayPay銀行カードローンは、最大1,000万円まで借り入れ可能です。

カードローンを提供している金融機関や貸金業者の中でも、限度額を1,000万円としている企業は少ない傾向にあります。

消費者金融や他の銀行カードローンの限度額と比較してみましょう。

| カードローン提供会社 | 限度額 |

|---|---|

| PayPay銀行 | 1,000万円 |

| アイフル | 800万円 |

| プロミス | 800万円 |

| アコム | 800万円 |

| レイク | 500万円 |

| SMBCモビット | 800万円 |

| 三菱UFJ銀行 | 500万円 |

| 三井住友銀行 | 10~800万円 |

| りそな銀行 | 800万円 |

| みずほ銀行 | 800万円 |

| 楽天銀行スーパーローン | 最大800万円 |

こうして比べてみても、1,000万円まで貸し付けしてくれるのはPayPay銀行カードローンのみです。

しかし、すべての人が1,000万円まで自由に借り入れできるわけではありません。

個人ごとの限度額は、本人の収入や返済能力などをもとに審査の上、個別で決められます。

消費者金融の場合、総量規制に則って年収の3分の1までしか借り入れができないと定められています。

PayPay銀行は総量規制の対象外ですが、貸しすぎを防ぐために総量規制と同じように年収の3分の1までに制限していることが多いです。

PayPayでお金を借りる場合、最初は10~50万円までの借り入れと決められることが多いようです。

総量規制については、「総量規制対象外のカードローンで年収の3分の1以上借り入れする仕組みと方法」で詳しく解説しているので、参考にしてみてください。

PayPayはスマホ1つで支払いできるキャッシュレス決済アプリの先駆け

PayPayとは、バーコードやQRコードを提示するだけで簡単に決済できるキャッシュレス決済サービスです。

現金を出す必要がないのでお金を払う時間が短縮されるだけでなく、決済の履歴が残るので家計の管理がしやすいのもメリット。

PayPayが使えるお店は全国で300万ヶ所以上もあり、利便性はどんどん増しています。

最近は決済サービスだけでなく、PayPayアプリ内のミニアプリで様々な機能を利用できます。

PayPayフリマや資産運用などお金にまつわるサービスが用意されています。

お金を借りる機能も、このPayPayミニアプリの1つです。

お金が借りられるミニアプリはPayPayから利用できる便利機能

PayPayはアプリでお金借りることができるだけでなく、様々なサービスに接続できる「ミニアプリ」があります。

ミニアプリとは、PayPayのアプリ上で買い物やサービスの予約などが行える機能のことで、PayPayのパートナー企業であるUberEatsなども対象です。

ホーム画面のバーコード下にある各種アイコンがミニアプリになります。

現在利用できるPayPayのミニアプリは、以下の16種類。

- PayPayフリマ

- ポイント運用(PPSCインベストメントサービス株式会社)

- お金を借りる(PayPay銀行)

- Uber Eats

- ふるさと納税(さとふる)

- スマホ充電(ChargeSPOT)

- PCR検査キット

- テイクアウト(松弁ネット)

- テイクアウト(吉野家)

- PayPayほけん(PayPay保険サービス株式会社)

- 出張カーメンテ(Seibii)

- お買い得商品

- TOHOシネマズ

- シェアサイクル(HELLO CYCLING)

- PayPay資産運用(PayPay証券株式会社)

- PayPay銀行

PayPayでお金を借りるメリット4つ!年齢の幅が広く利便性が高い借り入れ

お金を借りる方法は数多くありますが、その中でもPayPayでお金を借りるメリットはなんでしょうか?

お金を借りるときに他社よりも優れている点や、PayPayならではのメリットをまとめました。

PayPay銀行カードローンからの借り入れを迷っている方は一度参考にしてみてください。

20歳から70歳まで幅広い年代が申し込める

PayPayカードローンは、申込み条件の中に年齢に関する制限もあります。

PayPay銀行カードローンに申し込める年齢

お申込時の年齢が20歳以上70歳未満の方

PayPay銀行では、20歳から70歳未満の人が借り入れできます。

カードローンを利用できる上限年齢は法律などで厳しく定められているわけではなく、各社に一任されています。

そのため他の銀行と比較すると、カードローンを利用できる上限年齢に違いがあるのがわかります。

| 銀行名 | 申込可能年齢 |

|---|---|

| PayPay銀行 | 20歳~70歳未満 |

| 三菱UFJ銀行 | 20歳~65歳未満 |

| 三井住友銀行 | 20歳~69歳以下 |

| みずほ銀行 | 20歳~66歳未満 |

| りそな銀行 | 20歳~66歳未満 |

銀行カードローンに絞って申し込み可能年齢を比べてみると、65歳前後で申し込みできなくなる銀行が多いです。

PayPay銀行カードローンのように、70歳未満(69歳まで)借り入れが申し込めるのはまれなこと。

高齢者でも借り入れできるので、より多くのニーズに答えられるのがPayPay銀行カードローンです。

ちなみに、借り入れなどの契約を個人名義で行えるのは20歳から。

未成年の場合、学生ローン以外のカードローンには申し込めません。

未成年の利用者も多いPayPayですが、お金を借りる機能は利用できないので注意しましょう。

借りたお金は現金またはアプリチャージで利用

PayPayでお金を借りる方法は3つ。

| スマホアプリ | ホームページ | ATM | |

|---|---|---|---|

| お金の受け取り方法 | 口座に振り込み | 現金で受け取り | |

| 取り扱い時間 | 24時間365日 | 利用ATMに準じる | |

スマホアプリまたはホームページで申し込むと、契約時に登録した銀行口座に即時振り込みされます。

公共料金などの支払いに利用する際はそのまま口座に入れておいて、現金として使いたければ口座から引き出せば自由に使えます。

また、PayPay銀行ならではの機能として、口座に振り込んでもらったお金をPayPayにチャージすることも可能です。

PayPayにチャージしておけばいざというときにすぐ支払いできるので安心。

普段の支払いをキャッシュレスで統一している方も使いやすいでしょう。

現金として受け取りたい場合は、コンビニなどのATMにキャッシュカードを挿入すればその場ですぐに引き出せます。

借り入れたお金を自分の都合や使いみちに合わせて受け取れるのが便利です。

PayPayは配偶者貸し付けが利用できる

通常、銀行や消費者金融のカードローンを利用する場合、申し込み者本人に安定した収入が必要です。

専業主婦や無職の人など、自分で収入がない方は申し込めません。

しかし、配偶者貸し付けを利用すれば借り入れできる金融機関もあります。

配偶者貸し付けとは、申し込み者とその配偶者の収入を合計した年収の3分の1まで借り入れできる制度です。

配偶者貸し付けを利用すれば、専業主婦でも配偶者の年収の3分の1まで借り入れができます。

この配偶者貸し付けはどの金融機関でも対応しているわけではなく、配偶者貸し付けがない金融機関も多いです。

PayPay銀行カードローンは配偶者貸し付けに対応しているので、専業主婦でも借り入れできます。

専業主婦の方も通常と同様、PayPayアプリから申込可能です。

世界基準のセキュリティを採用している

PayPayなど、ネットやアプリでお金を借りるとなると、セキュリティ面で不安に感じる方も多いでしょう。

情報漏えいや第三者からの不正利用など、金融業界がIT化する中で不安は耐えません。

特にPayPayは最近有名になったばかりのアプリです。

セキュリティ面で本当にしっかりと対策されているのでしょうか?

PayPayでは、登録した携帯電話番号を利用した2段階認証や、本人確認機能(3Dセキュア)など、大手クレジットカード会社も取り入れている世界基準の対策を導入しています。

クレジットカードや口座などの情報は常に暗号化して管理されており、借り入れ時も徹底した本人確認を実施。

「アプリでお金を借りる」と考えるとどうしても不安を覚えてしまいますが、PayPayはユーザーの想像以上にセキュリティ面に力を入れていると判断できるでしょう。

PayPayは消費者金融に近い貸付条件なのでデメリットもある

様々な面でメリットが多いPayPayでの借り入れですが、同時にデメリットもあります。

申し込みしてから「知らなかった!」と焦ったり、トラブルになったりしないように、事前にチェックしておきましょう。

PayPayでは即日融資できない

この記事でも何度か触れている通り、PayPay銀行カードローンは最短で翌日の借り入れが可能です。

銀行カードローンの中では早い方ですが、申し込んだその日に借り入れする即日融資はできません。

銀行カードローンは貸し倒れを防ぐため、時間をかけて慎重に審査しなければならないからです。

「今日中にどうしてもお金を借りたい」など、緊急性が高い方は即日融資に対応している消費者金融を選びましょう。

また、最短翌日融資とはいえ、すべての人がかならず翌日借り入れできるわけではありません。

現在他社で借り入れがある、申し込み内容に不備があるなど、審査に時間がかかってしまう場合は2~3日かかってしまいます。

審査結果をとにかく早く知りたい、今すぐ借りたい方には向いていないので注意してください。

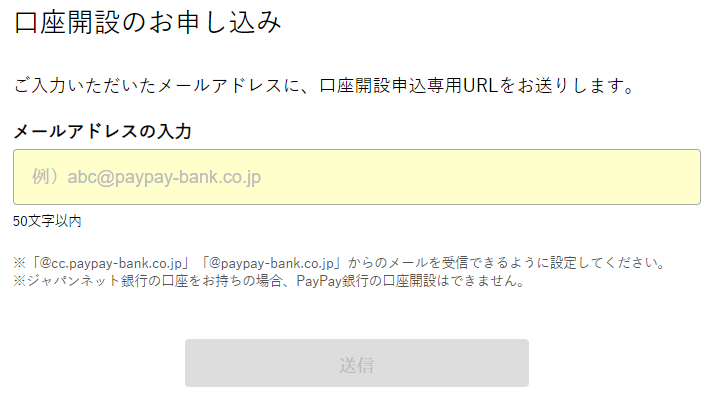

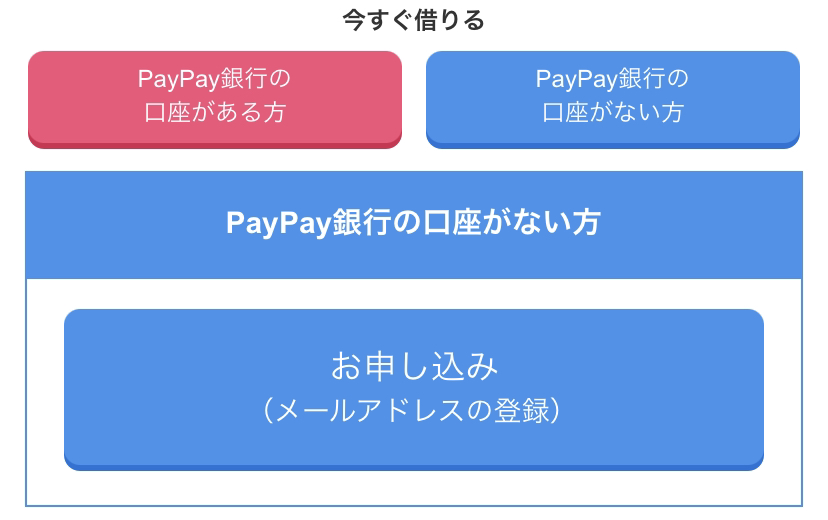

申込みの際にPayPay銀行の口座を開設する必要がある

PayPay銀行カードローンは、融資する際にPayPay銀行の口座を通じて行います。

そのため、カードローン申し込み時にPayPay銀行の口座を持っていない場合、口座の開設から行う必要があります。

口座を持っていない方は、まず口座開設の申し込みを行い、問題なく開設できたらカードローンの申し込みです。

PayPay銀行は口座開設もすべてWebで完結するので、自分のタイミングで簡単に行なえます。

口座自体は10分程度で申し込みできるので、大きな負担にはならないでしょう。

しかし、「新しく口座を開設したくない」「口座開設の時間もない」といった方には向いていません。

すでにPayPay銀行の口座を持っている方は、すぐにカードローンの申込みに進めます。

金利は消費者金融と同じくらいで高めに設定されている

銀行カードローンは、消費者金融カードローンよりも金利が低いのがメリットです。

長期的に借り入れしても金利の負担を軽くできることから人気を集めています。

しかし、PayPay銀行カードローンの金利は低いとは言えません。

PayPay銀行カードローンの金利は1.59~18.0%。

最低金利はかなり低いですが、最高金利は消費者金融と同じ18.0%です。

適応金利は借り入れする金額によって決められています。

| 借入金額 | 金利(%) |

|---|---|

| 100万円未満 | 18.0 |

| 100万円以上150万円未満 | 15.0 |

| 150万円以上200万円未満 | 12.0 |

| 200万円以上250万円未満 | 10.0 |

| 250万円以上300万円未満 | 8.0 |

| 300万円以上400万円未満 | 6.5 |

| 400万円以上500万円未満 | 6.0 |

| 500万円以上600万円未満 | 5.5 |

| 600万円以上700万円未満 | 5.0 |

| 700万円以上800万円未満 | 4.0 |

| 800万円以上900万円未満 | 3.5 |

| 900万円以上1,000万円未満 | 3.0 |

| 1,000万円 | 1.59 |

こうして見ると、100万円未満の借り入れは適応金利が18.0%で消費者金融と同じです。

貸し倒れのリスクを考えて、1番最初の借り入れ限度額は低めに設定される可能性が高いので、100万円以上借りられる人はかなり少ないでしょう。

PayPay銀行カードローンに申し込む多くの方が、最初は適応金利18.0%になる可能性が高いです。

なるべく金利を低く抑えたい場合、PayPay銀行カードローンは向いていません。

PayPayの審査は甘いのか?条件や基準をチェック

PayPay銀行カードローンは審査が早いことから、「他の銀行よりも審査が甘いのではないか」とも言われています。

PayPay銀行カードローンの審査は甘いのか、審査基準や申込みの条件を詳しく確認していきましょう。

PayPayでお金を借りるときは4つの条件を満たす必要がある

PayPayでお金を借りるためには、4つの条件を満たす必要があります。

PayPayでお金を借りる条件

1,お申込時の年齢が20歳以上70歳未満の方

2,お仕事をされていて、安定した収入のある方

3,当社に普通預金口座をお持ちの個人の方

4,一定の審査基準を満たし、当社の指定する保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方

申し込み時の年齢は20歳から70歳まで。

ただし、契約してしまえば満73歳になる誕生日の翌月1日まで借り入れ可能です。

70代までお金が借りられるのは珍しいのでありがたいポイントですね。

PayPay銀行に申し込むには、安定した収入がある仕事に就いていなければなりません。

仕事をしていない学生や無職の方の借り入れは難しいでしょう。

PayPayでは一般の銀行と同じように審査が行われる

PayPayは、銀行カードローンの中では審査が早く「借り入れできた」という口コミが多いです。

そのため、「PayPay銀行は審査が甘い」と言われていますが、実際にそうなのでしょうか?

PayPayをはじめカードローンを提供している企業は、審査基準を明確に発表していません。

しかし、PayPayでも法律や基準に則った適切な審査が行われています。

実際に審査に通った人と通らなかった人の口コミを確認してみましょう。

PayPay銀行カードローンの審査に通った口コミ

30代男性/年収600万円~/借入金額~5万円

1時間以内に仮審査の結果が届き、すぐに借り入れできました。

金利は高めですが少額の借り入れには便利です。

20代女性/年収400万円~/借入金額~10万円

借り入れまでが非常に早く、便利でした。

10万円程度の少額でしたが、返済の目処も立っていたのでスムーズに利用できました。

30代女性/年収300万円~/借入金額~50万円

キャンペーン中に勧誘されて借入枠だけ申し込んで放置していました。急遽必要になった際、スマホを使ってATMですぐに借り入れできたのでとても助かりました。

スマホアプリで返済日や残高などが確認できるがありがたいです。

40代女性/年収~100万円/借入金額~30万円

金利が高いことは気になりますが、パートなので仕方ないかなと思っています。

すべてネットでできて、人と会話をせずに申し込めるので気が楽で本当に良かったです。

20代男性/年収200万円~/借入金額~10万円

学生です。どこに申し込んでもだめで、ダメ元で申し込んだPayPayで審査通りました。審査結果が届くまでは3日くらいかかっています。銀行口座をすでに持っていて、銀行のキャッシュカードも持っていたので審査に通ってからすぐ借り入れできました。

PayPay銀行カードローンの審査に通らなかった口コミ

60代女性/年収なし

専業主婦です。主婦でも借りれると聞いて申し込みましたが駄目でした。他の人は借りれていたので、何が駄目だったのかわからないです。

50代男性/年収~300万円

派遣社員ですが審査に落ちました。他社で借り入れたことはなく、初めての申込みです。年齢の割に年収が低く派遣社員であることが原因かと思っています。

50代男性/年収なし

審査に落ちました。無職で収入がないので、やはり無理でした。

こうして口コミを見ていると、収入がない、または不安定な方は審査に落ちやすい傾向があるとわかります。

申込み条件にそぐわない条件の方は、申し込みできる年齢でも審査に通らないので注意しましょう。

逆に、安定した収入があれば学生でも借り入れできるのがPayPay銀行カードローンの魅力。

申込み条件をよく確認して、自分の状況と照らし合わせるのは重要です。

PayPayでお金を借りるとき在籍確認は避けられない

PayPay銀行カードローンで注意したいのが、在籍確認です。

PayPayでは審査の過程で必ず在籍確認があります。

申し込み時に記載した職場に本当に在籍しているか、職場に電話をして確認すること。

消費者金融カードローンでは書類の提出を行うことで在籍確認なしにすることもできますが、PayPay銀行カードローンではそれができません。

必ず職場に電話がかかってくるので、借り入れがバレたくない方は注意しておきましょう。

どうしても職場へ電話をかけてきてほしくないなら、原則職場への電話連絡がないプロミス※やアイフルなどのカードローンがおすすめです。

在籍確認では、借り入れがバレにくいように「PayPay銀行」とは名乗らず、借り入れについての詳細も話されません。

電話に出るのが本人か、違う人が出ても本人に代わる、「〇〇は今席を外しております」「〇〇は本日お休みを頂いております」などその職場に所属していることが分かればOKです。

個人への電話が珍しく怪しまれそうな会社や、どうしても在籍確認を避けたい方は消費者金融カードローンがおすすめです。

※審査の結果によっては電話による在籍確認が必要となる場合があります。

PayPay銀行カードローンの審査に通るために気をつけること

実際PayPayの審査に通るために、申し込み前に気をつけたいことや確認しておきたいことをまとめました。

申込み条件を守ること以外にもいくつかポイントがあるので押さえておきましょう。

PayPayでお金を借りるには信用情報が重視される

申し込み可能年齢で、収入が安定していても信用情報に問題があると審査に落ちる可能性があります。

信用情報を管理しているCICでは以下のように定義されています。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

引用:信用情報とは|CIC

信用情報として記録されるものは以下のとおりです。

- 申込状況

- 本人の識別情報

- 契約に関する情報

- 支払いに関する情報

過去の借り入れや分割払いで延滞、滞納など金融事故があると、それらが信用情報として一定期間記録されます。

現状に問題がなくても、過去5年以内に支払いが遅れたり、滞納したことがある方は注意が必要です。

信用情報は借り入れだけでなく、クレジットカードの支払や分割払い、スマホの分割払いなども含まれます。

PayPayはアプリで簡単に申し込めますが銀行カードローンです。

こういった情報は厳しくチェックされるので、過去金融事故を起こしたことがある方は注意しましょう。

また、同時期に複数社に対して借り入れを申し込むのもやめましょう。

お金に困っていると判断され、支払い能力に問題がないか慎重に審査されます。

審査に時間がかかったり、最悪審査落ちする可能性もあるので申込みは1~2社程度に絞るのが無難です。

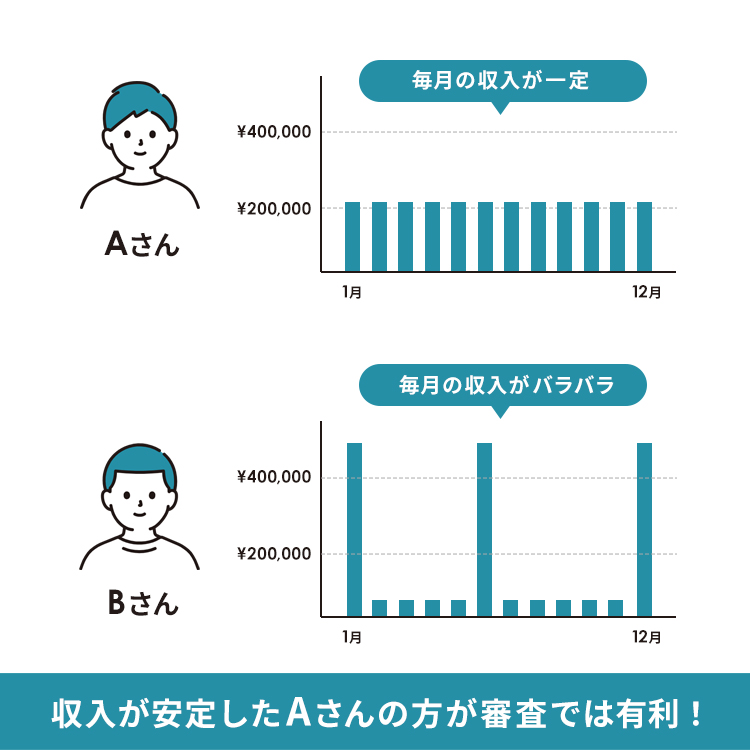

安定した収入がないとPayPay銀行カードローンの審査に通らない

こちらはPayPay銀行カードローンについての口コミでも触れましたが、基本的に審査で重要視されるのは「支払能力の有無」です。

安定した収入がなければ支払い能力がないと判断され、審査落ちする可能性が格段に高くなります。

ポイントは、収入が安定していること。

個人事業主などで毎月の収入にムラがある方も、審査では不利に働く可能性があります。

特に日雇いのアルバイトや短期間のアルバイトを繰り返している方は、収入に問題がなくても安定性の面から審査に引っかかることも。

なるべく収入が安定した状態で申し込むようにしましょう。

収入が安定していればアルバイトやパートでもPayPayからお金を借りられる

PayPayではアルバイトでもお金を借りることができ、パートでもOKです。

条件は収入が安定していることなので、雇用形態は特に重視されていません。

安定した収入があれば学生でも借り入れできるのがメリット。

銀行カードローンは学生に対して審査が厳しく、他銀行では審査に通りにくくなっています。

PayPayは学生でも気軽に申し込めるので、銀行カードローンを利用したい学生にもおすすめです。

PayPayでお金を借りる手順を詳しく解説!最短10分で申し込みできる

それでは、実際にPayPay銀行カードローンでお金を借りる手順をご紹介します。

申込方法はとても簡単なので、アプリの手順に従って申込みを進めていきましょう。

ログインには店番号、口座番号、ログインパスワードが必要です。

分からない方はPayPay銀行Webサイトで確認または再設定してください

銀行口座の登録、ログインが完了したら申し込みフォームに進みます。

申し込みに必要な情報を間違いのないように入力してください。

申込情報が入力できたら、本人確認書類を提出します。

アプリ内でカメラが起動するので、指示に従って撮影してください。

スマホ送信に対応している本人確認書類は以下3点のみです。

- 運転免許証のコピー

- マイナンバーカードのコピー

- 各種健康保険証のコピー

それ以外の本人確認書類はアプリ内の送信に対応していません。

郵送での対応となるので、スマホのみで申し込みたい方は対応する書類を用意してください。

必要事項の入力と書類の提出が完了したら仮審査が始まります。

仮審査の結果は最短60分ほどで連絡。

この際、在籍確認も行われるので準備しておきましょう

仮審査に通過したら本審査に入ります。

本審査は最短でも翌日以降の結果通知となるので、急がず待ちましょう。

審査に通ったら、銀行口座開設と借入可能金額の連絡がメールで届きます。

このメールが届けば借入可能です。